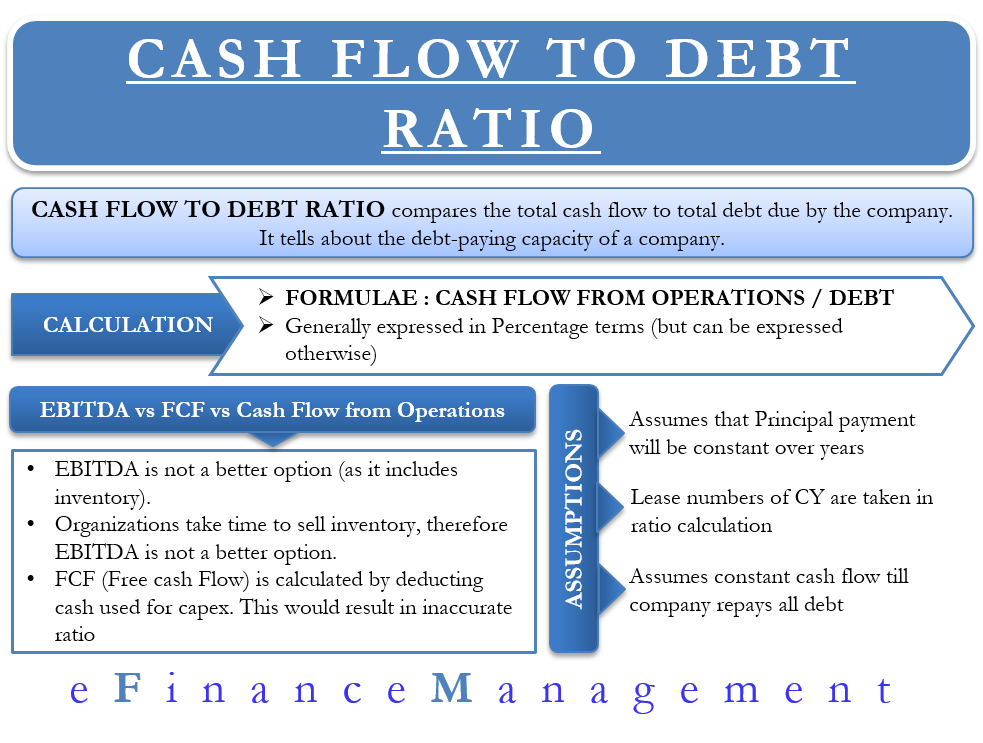

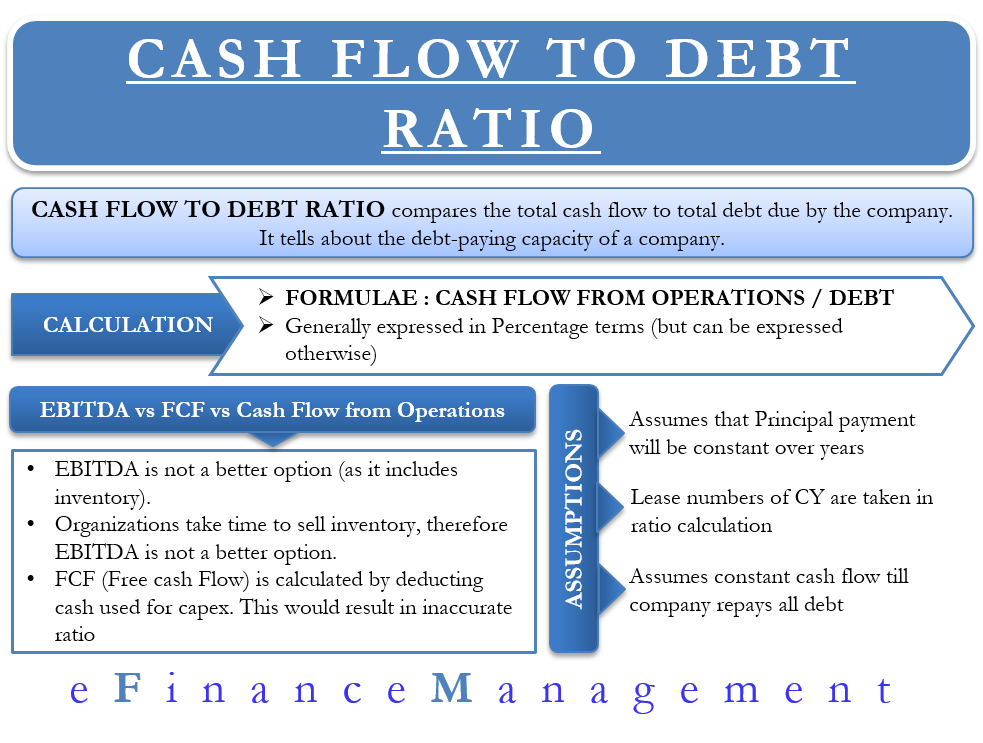

Kassaflöde till skuldkvot är som namnet antyder en jämförelse mellan det totala kassaflödet och företagets totala skulder. Det är ett av de täckningsgrader som används i finansvärlden för att kontrollera företagets hälsa. Kvoten berättar om ett företags förmåga att betala skulder.

Hur man beräknar?

För att beräkna denna kvot tar vi hänsyn till kassaflödet från verksamheten. Kassaflödet från den löpande verksamheten är ett bättre mått på ett företags styrka än EBITDA (Earnings before Interest, Tax, Depreciation, and Amortization).

Formeln för förhållandet mellan kassaflöde och skuldsättning är = Kassaflöde från den löpande verksamheten/Total skuldsättning.

Vi kan få fram kassaflödet från den löpande verksamheten från kassaflödesanalysen, medan skuldbeloppet finns i företagets balansräkning.

Företag A har till exempel kassaflödet från den löpande verksamheten på 25000 dollar, medan den totala skuldsättningen är $100000. I detta fall blir förhållandet 25 %. Det betyder att om företaget använder hela kassaflödet från verksamheten för att betala sin skuld, kommer det att betala tillbaka 25 % av den totala skulden.

För det mesta uttrycks detta nyckeltal som en procentsats. Men om ett företag vill visa hur många år det skulle ta att betala av alla sina skulder kan man också presentera samma kvot i år.

Till exempel är företagets kvot mellan kassaflöde och skulder 25 %. Formeln för att omvandla det till år blir då 1/0,25 = 4 år. Detta innebär att företaget ungefär skulle ta fyra år på sig att betala tillbaka alla sina skulder från det genererade kassaflödet.

Kan vi använda EBITDA eller FCF?

Vi kan också använda EBITDA i formeln i stället för kassaflödet från verksamheten. Det är dock inte ett bättre alternativ eftersom EBITDA inkluderar inköp av nya inventarier. Vanligtvis tar det en viss tid för organisationer att sälja det nya lagret och generera kassaflöde från det. Därför skulle EBITDA inte ge en korrekt bild av hur mycket pengar som finns tillgängliga hos företaget för att betala av sina skulder.

I vissa fall föredrar analytiker att ersätta kassaflödet från verksamheten med fritt kassaflöde (FCF). Det fria kassaflödet tas fram efter att man dragit av de pengar som använts för investeringar. Att använda fritt kassaflöde kommer att påverka kvoten och visa att företaget är mindre kapabelt att betala sina skulder. Resultatet kan också skilja sig åt om en analytiker väljer antingen den långfristiga eller kortfristiga skulden för att beräkna kvoten. Kvoten skulle ge bättre resultat om analytikern väljer kortfristiga skulder, men företaget har mer långfristiga skulder i sin balansräkning, och vice versa.

Kassaflöde till skuldkvot – Antaganden

Täcker inte amorteringar

Denna kvot utgår från att amorteringarna inte skulle förändras och vara konsekventa med tidigare år. Även om det är bekvämt att anta kan detta inte vara fallet i verkliga scenarier. Med tiden kan företag använda sig av olika finansiella system som kan innefatta ballongbetalningar, betalningar i form av en punktskuld, amortering och så vidare. Alla dessa system resulterar i att företaget betalar massiv ränta vissa år och ingen ränta andra år.

Lease Increment

Ledningsnumren för det innevarande året beaktas vid beräkningen av kvoten. Vanligtvis har hyresavtalen en bestämmelse om hyreshöjning. Men förhållandet återspeglar inte samma sak.

Kontant kassaflöde

Kvoten förutsätter att ett företag kommer att tjäna samma kassaflöde under de kommande åren, åtminstone fram till dess att företaget betalar tillbaka skulden.

Hur mycket är tillräckligt?

Vanligtvis strävar företag efter att kassaflödet i förhållande till skuldkvoten ska vara någonstans över 66 %. Ju högre procentsatsen är, desto större är chansen att företaget kan betala sina skulder. Kvoten bör dock varken vara för hög eller för låg.

En hög kvot mellan kassaflöde och skulder indikerar två saker:

För det första är företaget tillräckligt stort och effektivt för att generera ett högre kassaflöde för att kunna betala sina skulder. Detta skulle kunna vara sant när det gäller stora företag i branschen. Dessa företag kan också ha mer gynnsamma villkor med långivarna och därmed ha enkla avtal om skuldtjänst.

För det andra kan det finnas företag som inte har en godtagbar skuldandel i sin bokföring. Sådana företag skulle också ha ett bra förhållande mellan kassaflöde och skuldsättning. Investerare kan dock ha en andra tanke när de investerar i sådana företag. Dessa företag kanske lånar för lite, vilket innebär att de förlorar på den högre avkastningen.

För att kontrollera om förhållandet är för högt eller lågt bör en finansanalytiker betrakta ett förhållande i samband med företagets tidigare resultat. Eller jämföra den med andra företag i samma sektor.

Kassaflödet i förhållande till skuldkvoten för innevarande år skulle inte ge den sanna bilden av företagets övergripande resultat. Att följa kvoten under de senaste fyra till fem åren kan därför hjälpa till att förstå hur företaget har förbättrats eller försämrats med tiden när det gäller att betala skulden.

För övrigt kan man använda kvoten mellan kassaflöde och skulder för att jämföra företag i samma bransch med avseende på deras förmåga att betala skulden. Det finns chanser att kapitalintensiva branscher kan ha ett lägre kassaflöde till skuldkvot jämfört med andra branscher.