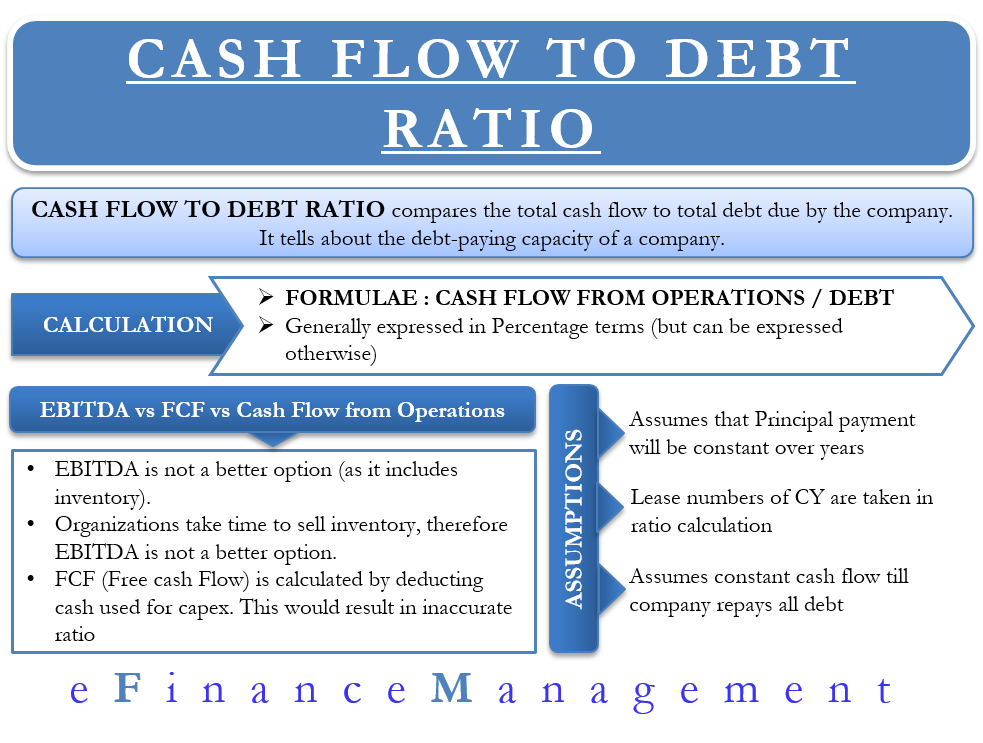

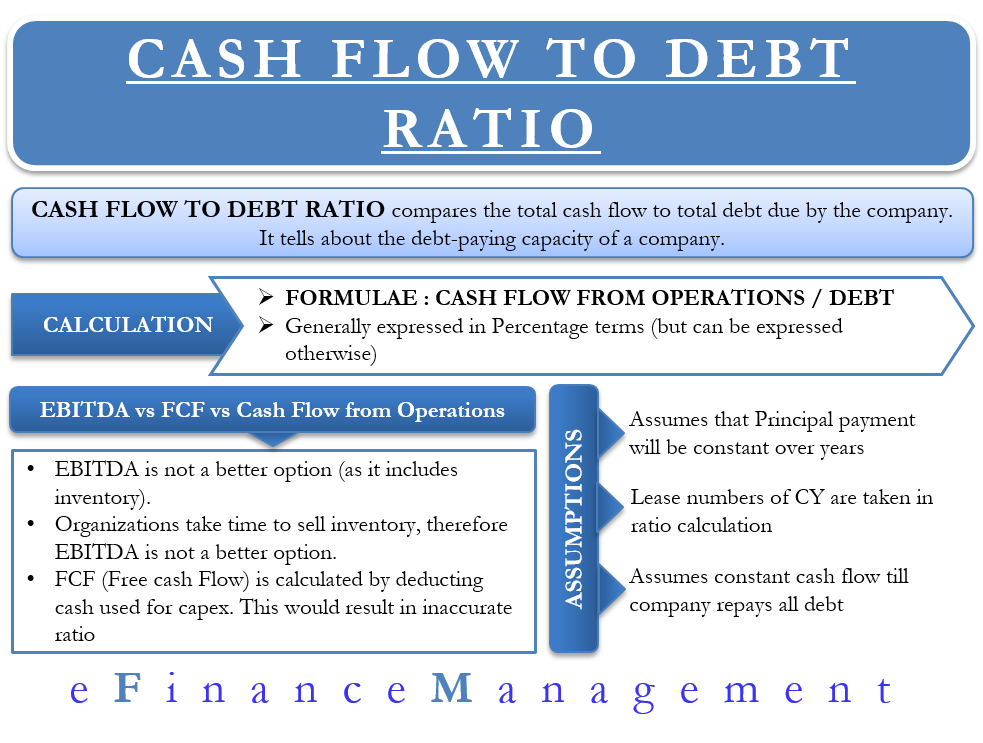

Cash flow to debt ratio jak sama nazwa wskazuje porównuje całkowity przepływ środków pieniężnych do całkowitego zadłużenia należnego od firmy. Jest to jeden ze wskaźników pokrycia stosowany w świecie finansów w celu sprawdzenia kondycji firmy. Wskaźnik ten mówi o zdolności firmy do spłaty zadłużenia.

Jak obliczyć?

Aby obliczyć ten wskaźnik, bierzemy pod uwagę przepływy pieniężne z działalności operacyjnej. Przepływy pieniężne z działalności operacyjnej są lepszą miarą siły firmy niż EBITDA (zysk przed odsetkami, podatkiem, amortyzacją i umorzeniem).

Formuła wskaźnika przepływów pieniężnych do zadłużenia to = przepływy pieniężne z działalności operacyjnej/dług całkowity.

Przepływy pieniężne z działalności operacyjnej możemy uzyskać z rachunku przepływów pieniężnych, natomiast kwota zadłużenia znajduje się w bilansie firmy.

Na przykład firma A ma przepływy pieniężne z działalności operacyjnej w wysokości 25 000 USD, natomiast jej dług całkowity wynosi 100 000 USD. W tym przypadku, wskaźnik będzie wynosić 25%. Oznacza to, że jeśli firma wykorzysta wszystkie swoje przepływy pieniężne z działalności operacyjnej do spłaty zadłużenia, to spłaci 25% całkowitego zadłużenia.

Najczęściej wskaźnik ten jest wyrażany w procentach. Jednakże, jeśli firma chce pokazać liczbę lat, które zajęłoby jej spłacenie wszystkich długów, można przedstawić ten sam wskaźnik w latach, jak również.

Na przykład, przepływy pieniężne do długu wskaźnik firmy jest 25%. Następnie, wzór do konwersji go w latach będzie 1/0,25 = 4 lata. Oznacza to, że firma potrzebowałaby mniej więcej czterech lat, aby spłacić cały swój dług z wygenerowanych przepływów pieniężnych.

Can We Use EBITDA or FCF?

Możemy również użyć EBITDA we wzorze w miejsce przepływów pieniężnych z działalności operacyjnej. Nie jest to jednak lepsza opcja, ponieważ EBITDA obejmuje zakup nowych zapasów. Zazwyczaj organizacje potrzebują trochę czasu, aby sprzedać nowe zapasy i wygenerować z nich przepływy pieniężne. Dlatego EBITDA nie daje dokładnego obrazu tego, ile gotówki jest dostępne w firmie, aby spłacić swoje długi.

Czasami analitycy wolą zastąpić przepływy pieniężne z działalności operacyjnej wolnymi przepływami pieniężnymi (FCF). Wolne przepływy pieniężne są przyjmowane po odjęciu środków pieniężnych wykorzystanych na wydatki kapitałowe. Wykorzystanie wolnych przepływów pieniężnych będzie miało wpływ na wskaźnik i pokaże spółkę jako mniej zdolną do obsługi zadłużenia. Wynik mógłby się również różnić, gdyby analityk wybrał do obliczenia wskaźnika zadłużenie długoterminowe lub krótkoterminowe. Wskaźnik dałby lepsze wyniki, gdyby analitycy wybrali zadłużenie krótkoterminowe, ale spółka ma w swoim bilansie więcej długu długoterminowego i odwrotnie.

Współczynnik przepływów pieniężnych do długu – założenia

Nie pokrywa amortyzacji

Współczynnik ten zakłada, że spłaty kapitału nie ulegną zmianie i będą zgodne z poprzednimi latami. Chociaż wygodnie jest przyjąć takie założenie, może to nie mieć miejsca w rzeczywistych scenariuszach. Z biegiem czasu, firmy mogą skorzystać z różnych programów finansowych, które mogą obejmować płatności balonowe, płatności w formie pocisków, amortyzację i tak dalej. Wszystkie te programy powodują, że firma płaci ogromne odsetki w niektórych latach i żadnych w innych latach.

Lease Increment

Lease numery bieżącego roku są brane pod uwagę przy obliczaniu wskaźnika. Zazwyczaj umowy leasingowe zawierają zapis o wzroście leasingu. Jednak wskaźnik nie odzwierciedla tego samego.

Stałe przepływy pieniężne

Wskaźnik zakłada, że firma będzie uzyskiwać takie same przepływy pieniężne w przyszłych latach przynajmniej do momentu spłaty zadłużenia.

Jak dużo to za mało?

Zazwyczaj firmy dążą do uzyskania wskaźnika przepływów pieniężnych do zadłużenia na poziomie powyżej 66%. Im wyższy jest ten wskaźnik, tym większe są szanse, że firma będzie w stanie obsługiwać swoje zadłużenie. Jednak wskaźnik ten nie powinien być ani bardzo wysoki, ani zbyt niski.

Wysoki wskaźnik przepływów pieniężnych do długu wskazuje na dwie rzeczy:

Po pierwsze, firma jest wystarczająco duża i wydajna, aby generować wyższe przepływy pieniężne w celu obsługi zadłużenia. Może to być prawdą w przypadku dużych firm w branży. These companies might also have more favourable terms and conditions with the lenders thereby having easy debt servicing agreements.

Second, there might be some companies that do not keep an acceptable debt portion in their books. Takie firmy miałyby również dobre przepływy pieniężne do wskaźnika zadłużenia. Jednakże, inwestorzy mogą mieć drugą myśl podczas inwestowania w takie firmy. Firmy te mogą pożyczać zbyt mało, co oznacza, że tracą na wyższe zyski.

Aby sprawdzić, czy wskaźnik jest zbyt wysoki lub niski, analityk finansowy powinien rozważyć wskaźnik w kontekście z przeszłymi wynikami firmy. Lub porównać go z innymi firmami w tym samym sektorze.

Stosunek przepływów pieniężnych do zadłużenia w bieżącym roku nie daje prawdziwego obrazu ogólnej wydajności firmy. Dlatego też śledzenie wskaźnika w ciągu ostatnich czterech do pięciu lat może pomóc zrozumieć, w jaki sposób firma poprawiła lub pogorszyła się z czasem w spłacie zadłużenia.

Co więcej, można wykorzystać wskaźnik przepływów pieniężnych do zadłużenia do porównania firm w tej samej branży pod względem ich zdolności do obsługi zadłużenia. Istnieją szanse, że branże kapitałochłonne mogą mieć niższy wskaźnik przepływów pieniężnych do długu w porównaniu z innymi branżami.

.