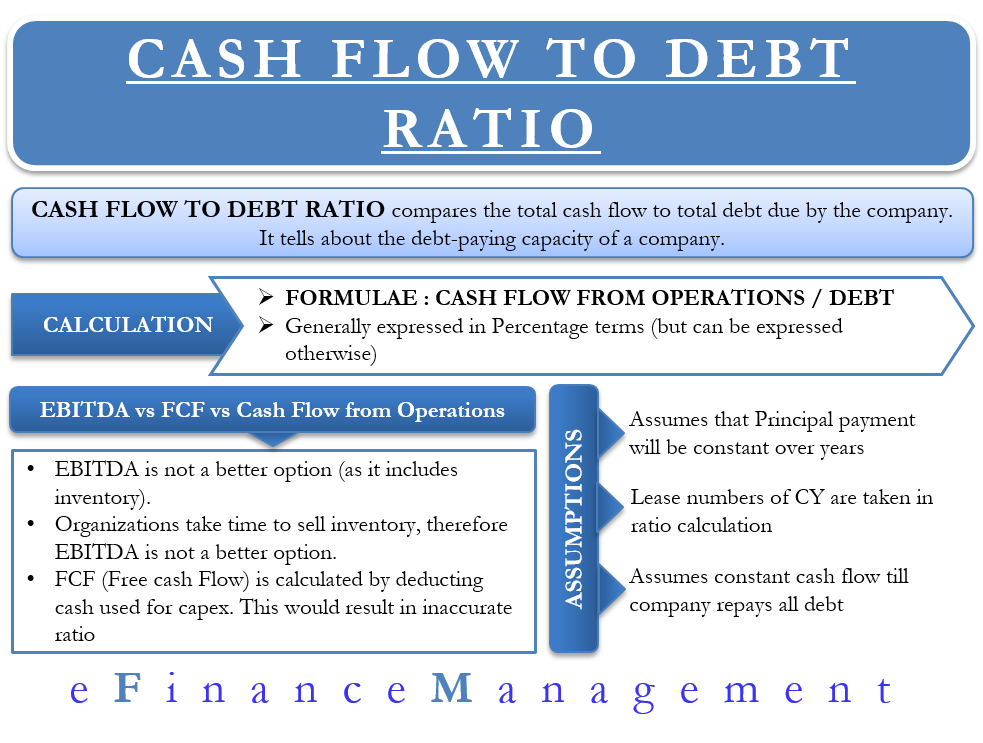

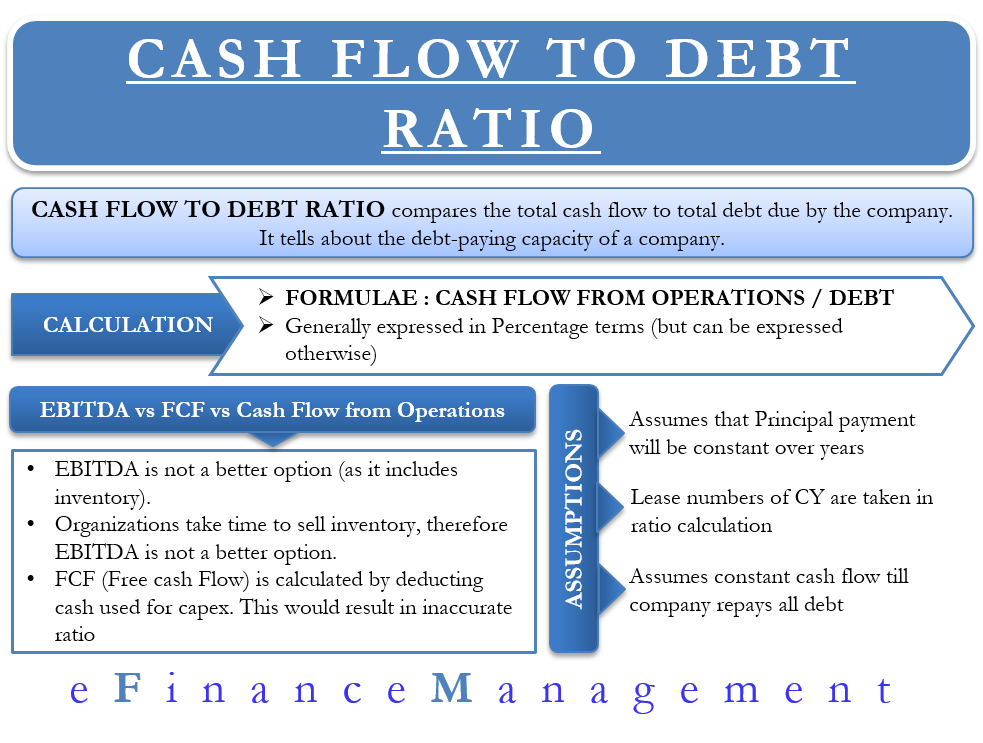

Kassestrøm til gældskvote sammenligner, som navnet antyder, den samlede pengestrøm med virksomhedens samlede gæld. Det er et af de dækningskvoter, der anvendes i den finansielle verden til at kontrollere virksomhedens sundhed. Forholdet fortæller om en virksomheds evne til at betale gæld.

Hvordan beregner man det?

For at beregne dette forhold tager vi hensyn til pengestrømmen fra driften. Pengestrømmen fra driften er et bedre mål for en virksomheds styrke end EBITDA (indtjening før renter, skat, afskrivninger og afskrivninger).

Formlen for forholdet mellem pengestrøm og gæld er = Pengestrøm fra driften/Total gæld.

Vi kan få pengestrømmene fra driften fra pengestrømsopgørelsen, mens gældsbeløbet er der i virksomhedens balance.

For eksempel har virksomhed A en pengestrøm fra driften på 25.000 dollars, mens dens samlede gæld er 100.000 dollars. I dette tilfælde vil forholdet være 25 %. Det betyder, at hvis virksomheden bruger hele sit cashflow fra driften til at betale sin gæld, vil den afdrage 25 % af den samlede gæld.

Mest er dette forhold udtrykt som en procentdel. Hvis en virksomhed imidlertid ønsker at vise, hvor mange år det vil tage at betale al gæld af, kan man også præsentere det samme forhold i år.

For eksempel er virksomhedens forhold mellem cash flow og gæld 25 %. Så vil formlen til at omregne det i år være 1/0,25 = 4 år. Det betyder, at virksomheden groft sagt vil være fire år om at tilbagebetale al sin gæld fra det genererede cash flow.

Kan vi bruge EBITDA eller FCF?

Vi kan også bruge EBITDA i formlen i stedet for cash flow fra driften. Det er dog ikke en bedre mulighed, fordi EBITDA omfatter køb af nye varelagre. Normalt tager det organisationer noget tid at sælge det nye varelager og generere cash flow fra det. Derfor ville EBITDA ikke give et nøjagtigt billede af, hvor mange kontanter virksomheden har til rådighed til at betale sin gæld.

Til tider foretrækker analytikere at erstatte cash flow fra driften med free cash flow (FCF). Det frie cash flow tages efter at have fratrukket de penge, der er anvendt til kapitaludgifter. Anvendelse af det frie cash flow vil påvirke forholdet og vise virksomheden som værende mindre i stand til at betale sin gæld. Resultatet kan også være forskelligt, hvis en analytiker vælger enten den langfristede eller den kortfristede gæld til at beregne forholdet. Kvotienten vil give bedre resultater, hvis analytikerne vælger kortfristet gæld, men virksomheden har mere langfristet gæld på sin balance og omvendt.

Kasestrøm til gældskvote – antagelser

Dækker ikke afskrivninger

Denne kvote forudsætter, at afdragsbetalinger ikke vil ændre sig og være i overensstemmelse med de foregående år. Selv om det er praktisk at antage, er dette måske ikke tilfældet i virkelige scenarier. Med tiden kan virksomheder benytte sig af forskellige finansielle ordninger, der kan omfatte ballonbetalinger, bulletbetalinger, amortisering osv. Alle disse ordninger resulterer i, at virksomheden betaler massive renter i nogle år og ingen renter i andre år.

Lease Increment

Lejetal i det indeværende år tages i betragtning ved beregning af forholdet. Normalt kommer leasingaftaler med en bestemmelse om leasingforhøjelse. Men forholdet afspejler ikke det samme.

Kontante pengestrømme

Kvoten forudsætter, at en virksomhed vil tjene det samme cashflow i de kommende år, i det mindste indtil virksomheden tilbagebetaler gælden.

Hvor meget er nok?

Normalt tilstræber virksomheder et forhold mellem cashflow og gæld på et sted over 66 %. Jo højere procentsatsen er, jo bedre er chancerne for, at virksomheden vil være i stand til at betjene sin gæld. Forholdet bør dog hverken være meget højt eller for lavt.

Et højt forhold mellem pengestrøm og gæld indikerer to ting:

For det første er virksomheden stor nok og effektiv nok til at generere højere pengestrømme til at betale for sin gæld. Dette kunne være tilfældet i tilfælde af store virksomheder i branchen. Disse virksomheder kan også have mere gunstige vilkår med långiverne og dermed have nemme gældsbetjeningsaftaler.

For det andet kan der være nogle virksomheder, som ikke har en acceptabel gældsandel i deres regnskaber. Sådanne virksomheder vil også have et godt forhold mellem cashflow og gæld. Investorerne kan dog have en anden tanke, når de investerer i sådanne virksomheder. Disse virksomheder låner måske for lidt, hvilket betyder, at de taber på de højere afkast.

For at kontrollere, om forholdet er for højt eller lavt, bør en finansanalytiker se på et forhold i sammenhæng med virksomhedens tidligere resultater. Eller sammenligne den med andre virksomheder i samme sektor.

Cashflowet i forhold til gældskvoten for det indeværende år vil ikke give det sande billede af virksomhedens samlede præstation. Derfor kan en opfølgning af forholdet over de seneste fire til fem år hjælpe med at forstå, hvordan virksomheden er blevet bedre eller dårligere med tiden med hensyn til at betale gælden.

Man kan desuden bruge forholdet mellem pengestrøm og gæld til at sammenligne virksomheder i samme branche med hensyn til deres evne til at betale gæld. Der er chancer for, at kapitalintensive brancher kan have en lavere likviditetskvote i forhold til gældskvote sammenlignet med de andre brancher.