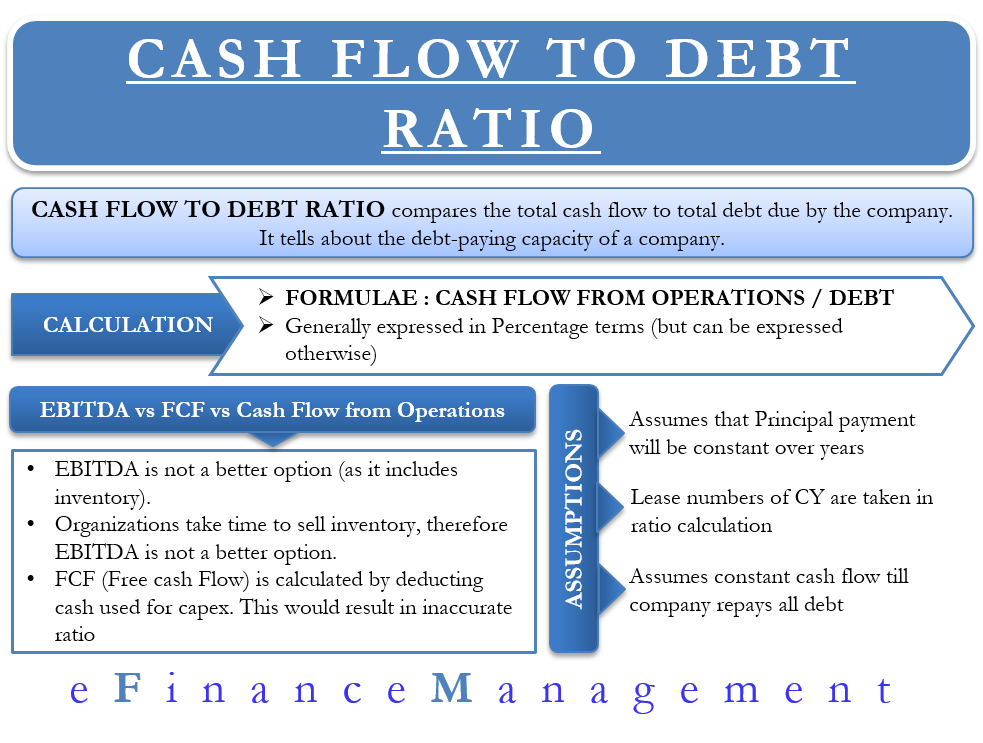

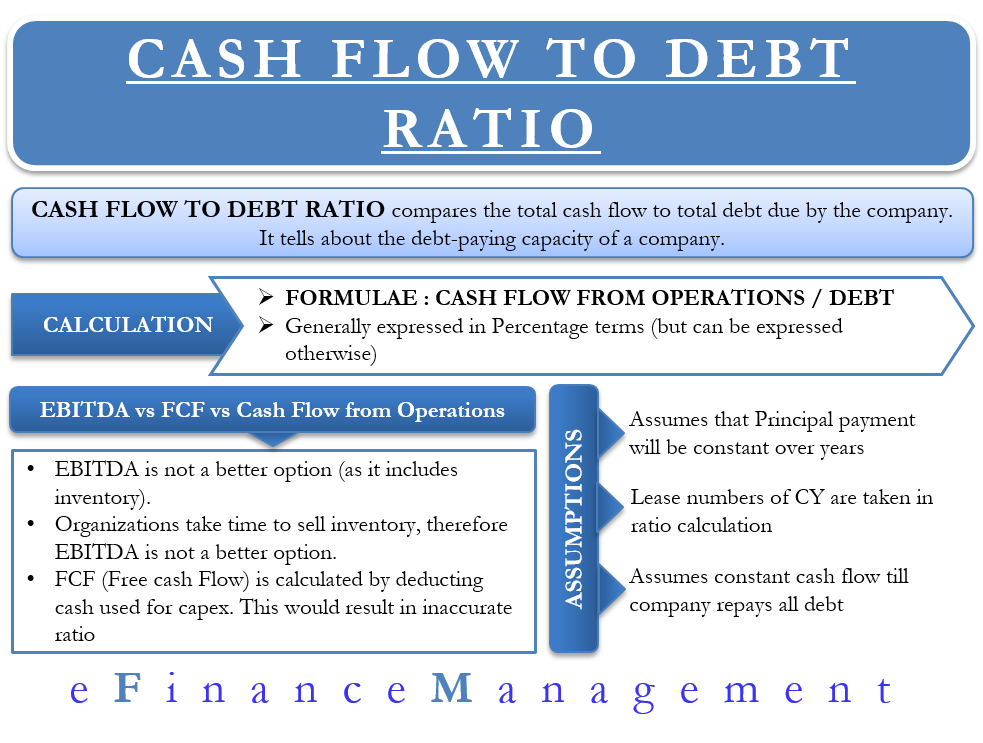

Raportul dintre fluxul de numerar și datorii, după cum sugerează și numele, compară fluxul de numerar total cu datoria totală datorată de companie. Este unul dintre ratele de acoperire utilizate în lumea financiară pentru a verifica starea de sănătate a companiei. Raportul vorbește despre capacitatea de plată a datoriilor unei companii.

Cum se calculează?

Pentru a calcula acest raport, luăm în considerare fluxul de numerar din operațiuni. Fluxul de numerar din activitățile de exploatare este o măsură mai bună a puterii unei companii decât EBITDA (Profitul înainte de dobânzi, impozite, depreciere și amortizare).

Formula raportului dintre fluxul de numerar și datorie este = Fluxul de numerar din operațiuni/Datorie totală.

Potem obține fluxurile de numerar din exploatare din situația fluxurilor de numerar, în timp ce valoarea datoriei există în bilanțul companiei.

De exemplu, compania A are un flux de numerar din operațiuni de 25000 $, în timp ce datoria totală este de 100000 $. În acest caz, raportul va fi de 25%. Acest lucru înseamnă că, dacă o companie își folosește tot fluxul de numerar din operațiuni pentru a-și plăti datoria, va retrage 25% din datoria totală.

De cele mai multe ori, acest raport este exprimat ca procent. Cu toate acestea, dacă o companie dorește să arate numărul de ani de care ar avea nevoie pentru a-și achita toate datoriile, atunci se poate prezenta același raport și în ani.

De exemplu, raportul dintre fluxul de numerar și datoria companiei este de 25%. Atunci, formula pentru a-l converti în ani va fi 1/0,25 = 4 ani. Acest lucru înseamnă că, în linii mari, compania ar avea nevoie de patru ani pentru a-și rambursa toate datoriile din fluxul de numerar generat.

Pot fi folosite EBITDA sau FCF?

Pot fi folosite, de asemenea, EBITDA în formulă în locul fluxului de numerar din exploatare. Cu toate acestea, nu este o opțiune mai bună, deoarece EBITDA include achiziționarea de noi stocuri. De obicei, organizațiile au nevoie de ceva timp pentru a vinde noile stocuri și a genera un flux de numerar din acestea. Prin urmare, EBITDA nu ar oferi o imagine exactă a cantității de numerar pe care compania o are la dispoziție pentru a-și achita datoriile.

Atunci, analiștii preferă să înlocuiască fluxul de numerar din operațiuni cu fluxul de numerar liber (FCF). Fluxul de numerar liber este luat după deducerea numerarului utilizat pentru cheltuieli de capital. Utilizarea fluxului de numerar liber va afecta raportul și va arăta compania ca fiind mai puțin capabilă să își asigure serviciul datoriei. Rezultatul ar putea fi, de asemenea, diferit dacă un analist ar alege datoria pe termen lung sau pe termen scurt pentru a calcula raportul. Raportul ar da rezultate mai bune dacă analiștii ar alege datoria pe termen scurt, dar compania are mai multe datorii pe termen lung în bilanț și viceversa.

Raportul dintre fluxul de numerar și datorie – Ipoteze

Nu acoperă amortizarea

Acest raport presupune că plățile de capital nu s-ar schimba și ar fi în concordanță cu anii anteriori. Deși este convenabil de presupus, acest lucru ar putea să nu fie cazul în scenariile din lumea reală. De-a lungul timpului, companiile pot recurge la diverse scheme financiare care ar putea include plățile balon, plățile bullet și amortizarea și așa mai departe. Toate aceste scheme au ca rezultat faptul că societatea plătește dobânzi masive în unii ani și niciuna în alți ani.

Creșterea leasingului

Numele de leasing din anul curent sunt luate în considerare la calcularea raportului. De obicei, contractele de leasing vin cu o clauză de creștere a leasingului. Dar, raportul nu reflectă același lucru.

Fluxuri de numerar constante

Raportul presupune că o companie va obține același flux de numerar în anii viitori, cel puțin până când compania va rambursa datoria.

Cât de mult este suficient?

De obicei, companiile vizează un raport dintre fluxul de numerar și datorie de oriunde peste 66%. Cu cât procentul este mai mare, cu atât mai mari sunt șansele ca societatea să fie capabilă să își achite datoriile. Cu toate acestea, raportul nu ar trebui să fie nici foarte mare, nici prea mic.

Raportul ridicat al fluxului de numerar față de datorii ar indica două lucruri:

În primul rând, compania este suficient de mare și de eficientă pentru a genera fluxuri de numerar mai mari pentru a-și onora datoriile. Acest lucru ar putea fi adevărat în cazul companiilor mari din industrie. Aceste companii ar putea avea, de asemenea, termeni și condiții mai favorabile cu creditorii, având astfel acorduri de serviciu al datoriei mai ușoare.

În al doilea rând, ar putea exista unele companii care nu păstrează o parte acceptabilă a datoriei în contabilitate. Astfel de companii ar avea, de asemenea, un raport bun între fluxul de numerar și datorie. Cu toate acestea, investitorii ar putea avea un al doilea gând în timp ce investesc în astfel de companii. Aceste companii ar putea să se împrumute prea puțin, ceea ce înseamnă că pierd din randamentele mai mari.

Pentru a verifica dacă raportul este prea mare sau prea mic, un analist financiar ar trebui să ia în considerare un raport în contextul performanțelor anterioare ale companiei. Sau, să o compare cu alte companii din același sector.

Raportul dintre fluxul de numerar și datorie pentru anul curent nu ar oferi o imagine reală a performanței globale a companiei. Prin urmare, urmărirea raportului pe parcursul ultimilor patru-cinci ani ar putea ajuta la înțelegerea modului în care compania s-a îmbunătățit sau s-a înrăutățit în timp în ceea ce privește plata datoriei.

Mai mult, se poate utiliza raportul dintre fluxul de numerar și datorie pentru a compara companiile din același sector pentru capacitatea lor de serviciu al datoriei. Există șanse ca industriile cu utilizare intensivă a capitalului să aibă un raport mai mic între fluxul de numerar și datorii în comparație cu celelalte industrii.

.