Esta página explica as diferenças entre as posições de Call longa e Put curta. Usando um exemplo, vamos comparar os seus fluxos de caixa e perfis de payoff. Concluiremos com recomendações quando negociar qual estratégia.

Que Call Long Call e Short Put têm em comum

Long call e short put estão entre as estratégias de opção mais simples, cada uma envolvendo apenas uma única opção. Ambas são em alta, o que significa que ganham dinheiro quando o activo subjacente sobe e perdem quando o activo subjacente diminui.

Por isso, pode parecer que são iguais e não importa qual delas escolhe quando pensa que uma acção vai subir.

Põe. De facto, estas duas estratégias diferem em muitos aspectos, o que ilustraremos num exemplo.

Exemplo

Vamos dizer que acha que uma acção, actualmente negociada a $35 por acção, pode subir. Está a decidir entre:

- comprar uma opção de compra de $35 por acção e

- vender uma opção de venda de $35 por acção.

Algumas opções estão actualmente a negociar a $2 por acção, ou $200 para um contrato de opção (representando 100 acções da acção subjacente).

Fluxo de Caixa Inicial

Posição de compra longa é criada através da compra de uma opção de compra. Para iniciar a negociação, você deve pagar o prêmio da opção – em nosso exemplo $200,

Posição de venda curta é criada pela venda de uma opção de venda. Para isso você recebe o prêmio da opção.

Long call tem um fluxo de caixa inicial negativo. Short put tem positivo.

Apenas isso parece que short put é uma negociação melhor do que long call. No entanto, a vantagem do fluxo de caixa vai de mãos dadas com numerosas desvantagens, particularmente um perfil de risco e retorno menos favorável.

Máximo possível lucro

Qual é o máximo que você pode ganhar com cada negociação?

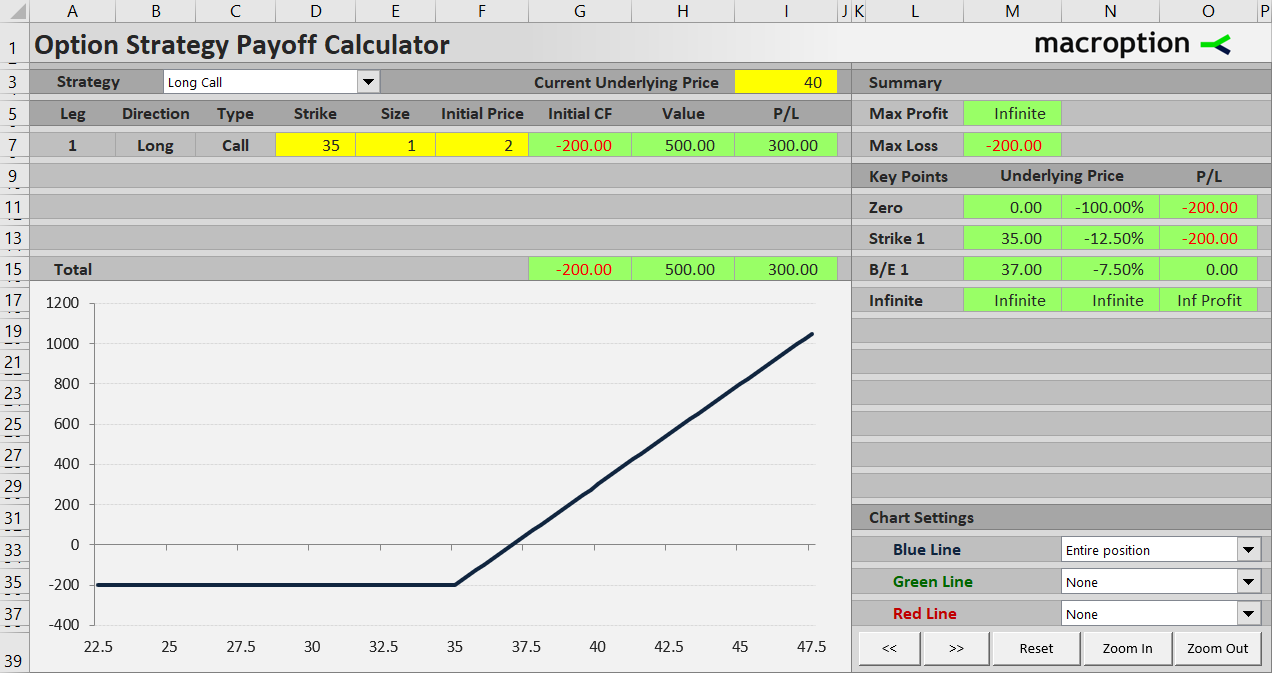

A chamada longa faz dinheiro quando o estoque subjacente sobe. Se a ação acabar acima do preço de exercício $35 no vencimento, o valor da opção de compra aumenta dólar por dólar com a ação. Por exemplo, se as acções acabarem em $40, a opção de compra valerá 40 – 35 = $5 na data de vencimento. Líquido do custo inicial, a negociação da opção de compra longa fará $3 por ação, ou $300 por um contrato. Se as ações terminarem em $50, o valor da opção será de 50 – 35 = $15 e o lucro total de $13 por ação, ou $1.300 para um contrato. Quanto maior a ação, maior o lucro.

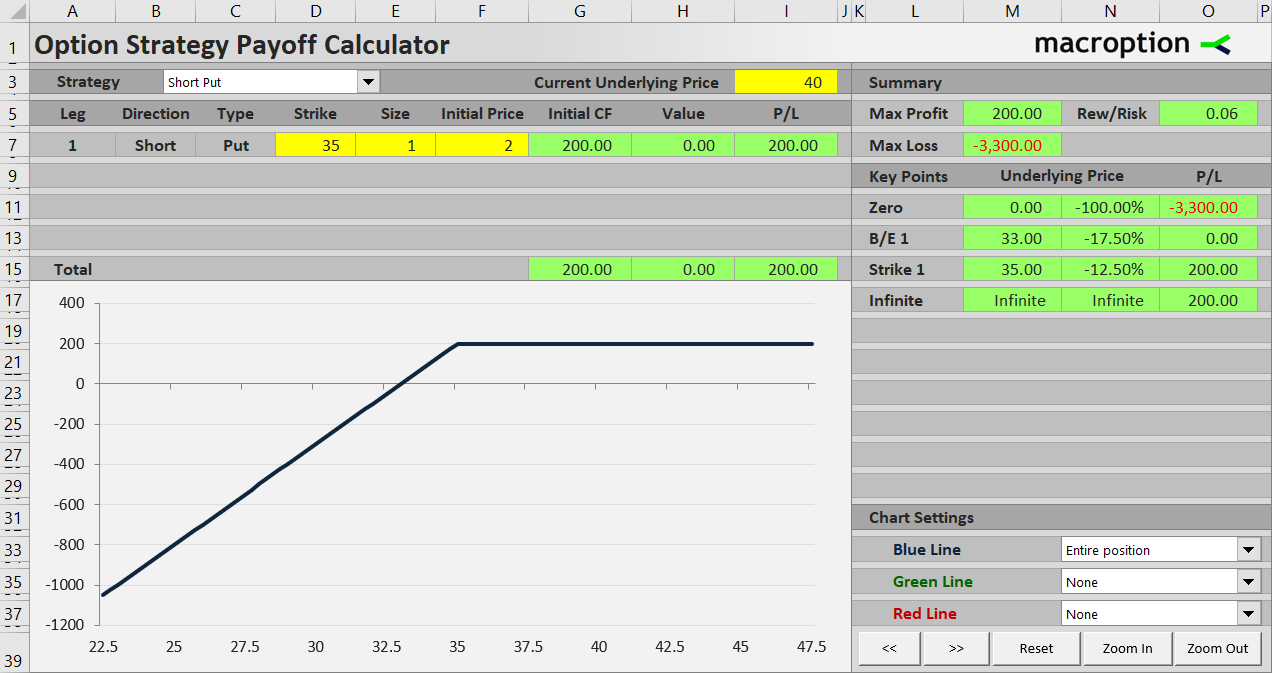

Short put também é lucrativo quando a ação sobe, mas o lucro é limitado aos $200 recebidos pela venda da put no início. Não há como você ganhar mais, independentemente de o estoque ir para $40, $50, ou $500. Você mantém o prêmio da opção recebida, mas é isso.

Long call tem um potencial de lucro ilimitado. Short put tem limitado ao prémio recebido (fluxo de caixa inicial).

Perda máxima possível

Se estiver errado e o preço das acções cair, quanto pode perder na pior das hipóteses?

Com call longa, o pior cenário é que as acções acabam abaixo dos $35 e a opção expira sem valor. Você perderá o prémio da opção pago no início, mas nada mais. A perda máxima possível é de $200.

Uma posição short put é muito mais arriscada. A opção de venda irá aumentar de valor à medida que a acção cai. Como a opção é curta, o seu valor é a sua perda. Por exemplo, se a ação acabar em $30 no vencimento, a put valerá 35 – 30 = $5 e você perderá $500. Com o prémio de $200 recebido no início a sua perda total será de $300,

Teóricamente, no pior caso, a acção pode cair para zero e o valor da opção de venda será igual ao seu preço de exercício: $35 por acção, ou $3.500 por um contrato. Com o prémio recebido a sua perda total será de $3.300,

O risco máximo de uma negociação de compra longa é limitado ao custo inicial (prémio da opção pago). O risco máximo de uma venda curta é tipicamente muito alto e igual ao preço de exercício menos o prémio da opção recebida.

Diagramas de pagamento de uma compra longa e de uma venda curta

A diferença no perfil de lucros e perdas é mais fácil de entender quando visualizada num diagrama de payoff. Este é um gráfico que mostra como o lucro ou perda total de uma estratégia de opção (eixo Y) muda com o preço subjacente (eixo X).

A posição de compra longa perde $200 quando o preço subjacente acaba abaixo do preço de exercício no vencimento. Além desse ponto, o P/L sobe proporcionalmente ao preço subjacente. Não há limite na parte superior.

A posição de venda curta faz $200 quando o preço subjacente acaba acima do preço de exercício. Abaixo do strike, seu P/L declina.

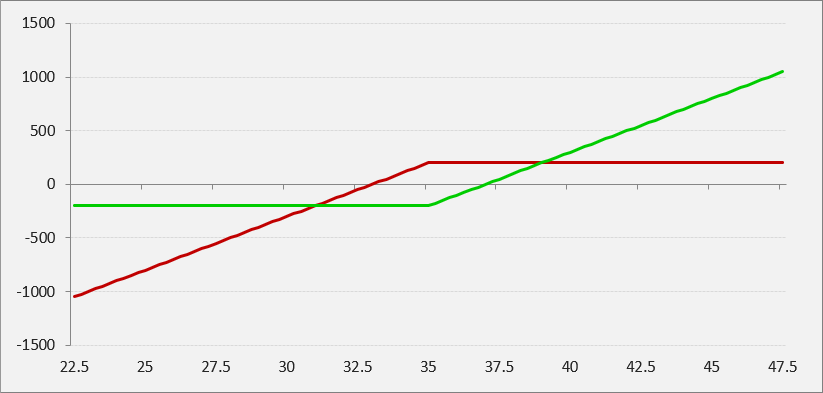

Dos gráficos pode parecer que a posição long call é uma negociação muito melhor do que a short put. Risco limitado e lucro ilimitado parece certamente melhor do que lucro limitado e (quase) risco ilimitado. Existe um cenário em que a short put é realmente melhor que a long call?

Quando Short Put Beats Long Call

Se você sacar os dois payoffs em um gráfico, você verá que existe uma pequena janela de preços de ações onde o resultado da short put (vermelho) é melhor que a long call (verde).

É a área em torno do preço de strike. Mais precisamente, neste exemplo em particular, a short put trade bate a long call trade quando a ação subjacente termina entre $31 e $39. Com $31 ambas as estratégias perdem $200. A $39 ambas ganham $200,

A fórmula geral para calcular os limites é o preço de exercício mais ou menos a soma dos dois prémios de opção (no nosso exemplo 35 – 2 – 2 = 31 e 35 + 2 + 2 = 39).

Break-Even Point

No gráfico acima, observe onde o P/L para cada estratégia cruza a linha zero – é onde a negociação começa a ser rentável.

O ponto de equilíbrio para uma posição longa de compra está acima do preço de exercício. Mais precisamente, é o preço de exercício mais o prémio de opção pago. A posição de compra longa em nosso exemplo começa a ser rentável com ações subjacentes a 35 + 2 = $37 no vencimento.

Para uma venda curta, o ponto de equilíbrio está abaixo do preço de exercício, exatamente ao preço de exercício menos o prêmio de opção recebido. No nosso exemplo, a short put é rentável acima de 35 – 2 = $33.

Esta é uma grande vantagem da short put. É rentável mesmo quando a ação não se move para lugar algum (pode até descer um pouco). Uma compra longa normalmente requer que a ação suba para ter lucro.

Quando se negocia o quê

Você pode ver que tanto a compra longa quanto a venda curta têm pontos fortes e fracos. As vantagens da compra longa são um risco menor e um potencial de lucro ilimitado. Os benefícios das put curtas incluem fluxo de caixa inicial positivo e ponto de equilíbrio mais baixo (para o mesmo strike).

Na verdade, o resultado da call longa é melhor do que da put curta se a ação subjacente se mover muito – para ambos os lados. Ao contrário, se a ação não se move muito (no nosso exemplo se ficar entre $31 e $39), short put faz melhor.

Isso é muito comum com opções. Comprando opções (sendo “volatilidade longa”) é geralmente melhor quando o subjacente se move muito. Vender opções (sendo “volatilidade curta”) é geralmente melhor quando não se move muito.

Para resumir, ao decidir entre uma possível compra longa e uma venda curta, pense mais profundamente sobre suas expectativas em relação ao preço da ação subjacente – não apenas em termos de direção, mas também em termos de volatilidade:

- Se você acha que a ação poderia fazer uma grande subida, mas ao mesmo tempo você não quer perder muito se ela cair, escolha a compra longa.

- Se você acha que o estoque provavelmente vai aumentar apenas moderadamente, mas é improvável que desça muito (pode muito bem negociar em um intervalo por um tempo), escolha short put.

Na prática, fica mais complicado do que isso. Sua seleção também vai depender de quanta volatilidade está sendo fixada atualmente nas opções. Se você espera uma negociação com limite de faixa, mas o mercado de opções também espera e os prêmios das opções são baixos, vender uma put pode não ser uma boa idéia. Isto é um pouco mais avançado e requer um bom entendimento da volatilidade implícita e do preço das opções.