Cuando se obtiene una hipoteca inversa, el prestamista debe proporcionar, entre otras cosas, un plan de amortización, que es básicamente una tabla/gráfico de cómo cambiará el saldo del préstamo a lo largo del tiempo.

El plan de amortización de una hipoteca inversa es único porque es un préstamo de amortización negativa. Dado que se reembolsa de una sola vez y (por lo general) sólo cuando fallece el último prestatario principal, el saldo del préstamo de una hipoteca inversa aumentará con el tiempo. Esto contrasta con una hipoteca convencional, cuyo saldo de préstamo debería disminuir uniformemente a lo largo del tiempo y, finalmente, desaparecer como resultado de la realización de los pagos mensuales.

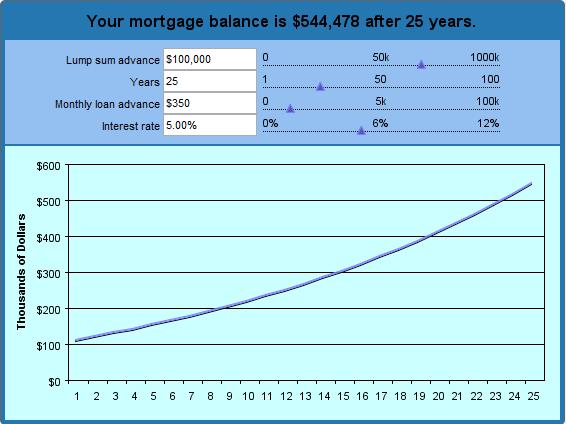

La mejor manera de conceptualizar esto es crear un calendario de amortización hipotético incluso antes de comenzar el proceso de búsqueda de una hipoteca inversa. Utilizando nuestra calculadora de hipotecas inversas, podrá ver claramente cómo aumentará el saldo de su préstamo (a medida que se acumulen los intereses y el capital) hasta que se pague la hipoteca inversa. Como no está obligado a realizar pagos mensuales, el saldo del préstamo crecerá exponencialmente, hasta el punto de que dentro de 15 años acumulará intereses dos veces más rápido que el tipo actual. Dentro de 25 años, acumulará intereses tres veces más rápido.

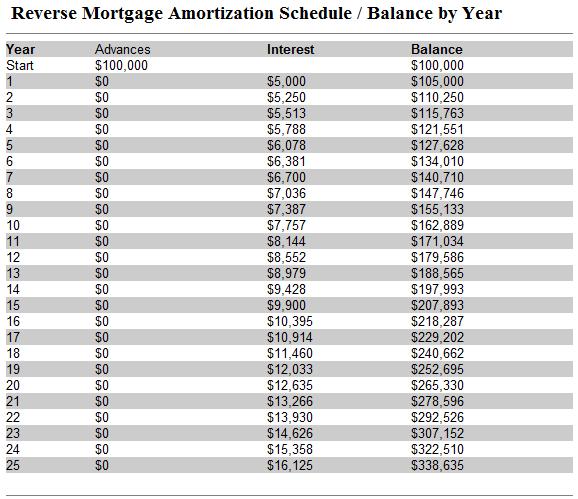

En el ejemplo anterior, introduje un anticipo a tanto alzado de 100.000 dólares y pagos a plazo de 350 dólares al mes. He asumido un tipo de interés del 5% y he solicitado un cuadro de 25 años. (En otras palabras, si obtengo una hipoteca inversa a la edad de 62 años, cuando reúno los requisitos, puedo ver cuánto deberé cuando tenga 87 años). Basándose en estos parámetros, la calculadora determinó que recibiré un total de 190.000 dólares (anticipo a tanto alzado + pagos mensuales acumulados). Durante este tiempo, el préstamo acumulará 325.072 dólares en intereses, lo que significa que el prestamista deberá 515.072 dólares. Vaya!

Aunque puede ajustar los parámetros como crea conveniente, debe tener en cuenta un par de cosas. En primer lugar, el tipo de interés real (APR) será aún mayor si se tienen en cuenta los costes de cierre y las primas del seguro de la FHA. En segundo lugar, este seguro lo protege de deber más en su hipoteca inversa que el valor de su casa (una posibilidad real si usted permanece en su casa el tiempo suficiente), lo que significa que el saldo del préstamo en un préstamo asegurado por la FHA sólo es relevante en la medida en que usted (o sus herederos) finalmente tenga la intención de conservar su casa y pagar la hipoteca inversa en efectivo.