- What is Pay As You Earn Student Loan Repayment?

- Jak to działa

- Małżonkowie

- Interest Capitalization

- Podsumowanie odsetek

- Who is Eligible

- Kredyty kwalifikujące się do PAYE:

- Kredyty kwalifikujące się do PAYE w przypadku konsolidacji:

- Loans Ineligible for PAYE:

- When PAYE is a Good Idea

- How You Can Sign Up

- Inne rzeczy do rozważenia

What is Pay As You Earn Student Loan Repayment?

The Pay As You Earn (or PAYE) student loan repayment program was passed in December of 2012, and is President Obama’s spin on income driven repayment. Rozumiejąc, że kredytobiorcy studenccy stanęli w obliczu znaczących wyzwań, gdy weszli w spłatę, Prezydent użył PAYE, aby poprawić istniejący wcześniej Income Based Repayment na kilka różnych sposobów.

Ale chociaż ma dość surowe standardy kwalifikacyjne (tylko klasy 2012 i późniejsze kwalifikują się), PAYE jest wspaniałą opcją dla tych, którzy mogą z niej skorzystać.

Jak to działa

Pay As You Earn jest jak Income Based Repayment w tym, jak obliczane są miesięczne płatności. Miesięczne płatności w ramach PAYE wynoszą 10% twojego uznaniowego dochodu, który jest różnicą między twoim skorygowanym dochodem brutto a 150% granicy ubóstwa w twoim regionie.

Ponownie, wytyczne dotyczące ubóstwa są ustalane przez Departament Zdrowia i Usług Społecznych i są aktualizowane co roku. Możesz sprawdzić linię ubóstwa w twojej okolicy tutaj.

Jak IBR, PAYE ma składnik dotacji odsetkowej i przebaczenie wszelkich pozostałych sald po 20 latach kwalifikujących się płatności. Ale, pamiętaj, że jakakolwiek kwota przebaczona jest opodatkowana jako dochód, chyba że w ramach programu przebaczenia pożyczek dla służb publicznych. Jeśli liczysz na przebaczenie poza PSLF, najlepiej jest zaplanować wynikający z tego rachunek podatkowy.

Here’s an Example of PAYE in Action:

Let’s say you’re a new graduate with $185,000 in federal student loan debt, with an interest rate of 5% per year. Właśnie zostałeś zatrudniony w pracy, która płaci $55,000, jesteś singlem, a granica ubóstwa w twojej okolicy wynosi $11,880. Pay As You Earn może przyjść w bardzo przydatny, jeśli kwalifikujesz.

Twoja minimalna miesięczna płatność przy użyciu standardowego 10-letniego planu spłaty wyniosłaby $1,962.21. Jest to dość wysoka kwota, biorąc pod uwagę twój miesięczny dochód brutto w wysokości $4,583. Skromny czynsz i rachunek spożywczy w wysokości 1000 i 500 dolarów pozostawiłby ci tylko 327 dolarów.72 dodatkowe zmiany każdego miesiąca:

Jeśli zakwalifikowałbyś się do PAYE, mógłbyś zmniejszyć swoją miesięczną płatność o około 85%:

$309.83 zamiast $1,962.21. Całkiem zgrabne, co?

Małżonkowie

Podobnie jak IBR i ICR, twoje miesięczne płatności w ramach PAYE są oparte na połączonych dochodach i zadłużeniu twoim i twojego małżonka, jeśli składasz podatki wspólnie. Możesz utrzymać je oddzielnie składając wniosek osobno, ale rozważ konsekwencje podatkowe, jeśli to zrobisz, ponieważ zazwyczaj zapłacisz więcej podatku składając wniosek osobno niż składając wniosek wspólnie. Plus, you’re pretty much excluded from contributing to a Roth IRA since the income limit is $10,000 when filing separately.

Interest Capitalization

Kapitalizacja odsetek jest ważnym elementem, którego powinieneś być świadomy przed wyborem jakiegokolwiek planu spłat opartego na dochodach. Jeśli Twoje miesięczne płatności w ramach PAYE są mniejsze niż odsetki, które narastają w każdym okresie, odsetki te będą narastać w czasie. Nie będą one jednak narastać (nie będą naliczane odsetki od odsetek), jeśli nie zostaną skapitalizowane. Kiedy odsetki są kapitalizowane, są one dodawane do salda głównego pożyczki, które jest czynnikiem używanym do obliczania odsetek każdego miesiąca. I oczywiście, im wyższe jest twoje saldo główne, tym więcej zapłacisz w odsetkach.

Oto przykład:

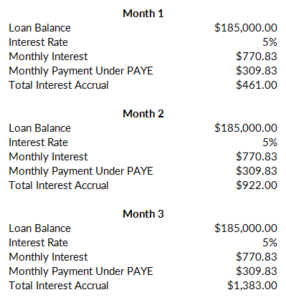

Kontynuując nasz przykład z góry, z $185,000 w pożyczkach przy oprocentowaniu 5%, zapłacisz $770.83 w odsetkach każdego miesiąca. Ponieważ twoja płatność wynosi tylko $309.83, $461.00 będzie narastać i budować się każdego miesiąca:

Załóżmy tutaj, że wszystkie twoje pożyczki są niesubsydiowane, a zatem nie kwalifikują się do trzyletniej dotacji (wyjaśnienie poniżej). W każdym miesiącu, w którym twoje płatności nie pokrywają odsetek, twoje narosłe odsetki będą nadal narastać:

Teraz, te narosłe odsetki nie będą naliczane jako odsetki, chyba że zostaną skapitalizowane i dodane do salda twoich pożyczek. Należy tego unikać za wszelką cenę. W ramach PAYE, odsetki będą kapitalizowane, jeśli:

- Nie masz już częściowych trudności finansowych. Innymi słowy, Twój dochód wzrasta do punktu, w którym Twoje płatności w systemie PAYE przekraczają to, co byłoby w standardowym 10-letnim planie spłat w momencie przystąpienia do systemu PAYE. Naliczone odsetki skapitalizują się, jeśli tak się stanie, a miesięczna płatność powróci do poziomu, który byłby pierwotnie w opcji 10-letniej.

- Zapominasz o ponownym sprawdzeniu swoich dochodów w jednym roku. Jest to traktowane w taki sam sposób, jak gdybyś nie miał już częściowych trudności finansowych.

- Opuszczasz program PAYE.

Innym powodem, dla którego PAYE jest przeważnie lepszy od IBR jest to, że PAYE ma 10% limit na kapitalizację odsetek. Maksymalne odsetki, które mogą być dodane do salda pożyczki to 10% pierwotnego salda pożyczki w momencie przystąpienia do programu. W naszym przykładzie, byłoby to maksymalnie $18,500.

Podsumowanie odsetek

Tak samo jak IBR (ale w przeciwieństwie do ICR), pod PAYE rząd subsydiuje narosłe odsetki przez pierwsze trzy lata w programie. Jeśli twoje miesięczne płatności nie pokrywają odsetek od twoich pożyczek, rząd zapłaci różnicę od twoich subsydiowanych pożyczek przez trzy lata.

Jest to ogromna korzyść. W naszym przykładzie, twoja miesięczna płatność w wysokości $309.83 nie pokryłaby odsetek w wysokości $770.83. Gdybyś spłacał subsydiowane pożyczki, rząd wkroczyłby i zapłacił dodatkowe $461.00 za trzy lata. To sumuje się dość szybko ($5532.00 rocznie). Tak więc, zaoszczędzisz $16,596.00 w narosłych odsetkach tylko dzięki wykorzystaniu Pay As You Earn zamiast IBR:

Who is Eligible

Jednym minusem Pay As You Earn jest to, że jest on dostępny tylko dla nowszych kredytobiorców. Aby się zakwalifikować, musisz być uznany za nowego kredytobiorcę (co oznacza, że nie miałeś żadnych niespłaconych pożyczek federalnych) od 1 października 2007 roku. Dodatkowo, muszą Państwo otrzymać wypłatę pożyczki bezpośredniej w dniu lub po 1 października 2011 roku. To w zasadzie ogranicza PAYE do klasy 2012 i później.

Jeśli spełniasz te wstępne kwalifikacje, musisz również mieć częściowe trudności finansowe, tak jak w przypadku IBR. Oznacza to, że Państwa płatność w ramach PAYE jest niższa niż w przypadku standardowego 10-letniego planu spłaty. Jeśli Państwa dochody wzrosną później do poziomu, w którym nie będą już Państwo mieli częściowych trudności finansowych, mogą Państwo pozostać w programie PAYE. Twoje płatności byłyby po prostu ograniczone do poziomu, jaki byłby w ramach 10-letniego standardowego planu spłat w momencie przystąpienia do PAYE, a odsetki ulegałyby kapitalizacji.

Kredyty kwalifikujące się do PAYE:

- Bezpośrednie kredyty subsydiowane i niesubsydiowane

- Bezpośrednie kredyty PLUS dla absolwentów lub studentów zawodowych

- Bezpośrednie kredyty konsolidacyjne, które nie spłacają żadnych kredytów PLUS dla rodziców

Kredyty kwalifikujące się do PAYE w przypadku konsolidacji:

- Subsidized and unsubsidized Federal Stafford loans

- FFEL PLUS loans made to graduate or professional students

- FFEL Consolidation loans that did not repay any PLUS loans made to parents

- Federal Perkins loans

Loans Ineligible for PAYE:

- Direct PLUS loans made to parents

- Direct Consolidation loans that repaid PLUS loans made to parents

- FFEL Consolidation loans that repaid PLUS loans made to parents

When PAYE is a Good Idea

PAYE jest jedną z najlepszych opcji spłaty uzależnionej od dochodu ze względu na niską kalkulację miesięcznej płatności. Korzyści na tym się jednak nie kończą. Dopłata do odsetek, 10% limit na kapitalizację odsetek oraz 20-letni okres odpuszczania sprawiają, że PAYE jest niezwykle atrakcyjną opcją.

Problemem z PAYE jest kwalifikacja. Plan jest dostępny tylko dla nowszych kredytobiorców – w zasadzie klasy 2012 i później. Jeśli to ty, trudno się pomylić z Pay As You Earn.

How You Can Sign Up

Aby zapisać się do PAYE, możesz złożyć wniosek online na stronie studentloans.gov. Będziesz musiał udowodnić swój dochód, co można zrobić za pomocą narzędzia IRS, o ile złożyłeś zeznanie podatkowe w ciągu ostatnich dwóch lat. Możesz również wypełnić wniosek w formie papierowej, jeśli wolisz. Pamiętaj jednak, że tak jak w przypadku innych opcji, musisz co roku ponownie zweryfikować swój dochód. Zapomnienie o ponownej weryfikacji będzie oznaczało, że wszelkie narosłe odsetki zostaną skapitalizowane, a Twoja miesięczna rata wzrośnie. Serwisanci kredytów studenckich mają tendencję do popełniania wielu błędów, więc upewnij się, że zachowasz kopie papierowego śladu.

Inne rzeczy do rozważenia

Pamiętaj, że Pay As You Earn został uchwalony przez rozporządzenie wykonawcze – co nie wymaga zatwierdzenia przez Kongres. Oznacza to, że przyszli prezydenci mogą równie łatwo uchylić PAYE, jeśli się zdecydują. Miejmy nadzieję, że jeśli tak się stanie, dotychczasowi pożyczkobiorcy objęci programem zostaną objęci ochroną przed zmianami w programie. Nic nie jest jednak gwarantowane i każdy, kto obawia się o stabilność programu, może zamiast tego rozważyć IBR. IBR został uchwalony za zgodą kongresu.