15.1 – Kontekst

Rozumiem, że poprzedni rozdział zakończyliśmy podpowiedzią, że w następnej kolejności omówimy fundusze indeksowe. Jednakże, robię sobie mały objazd, aby przedstawić jak można inwestować w Obligacje bezpośrednio.

Dlaczego robię to teraz? Cóż, to dlatego, że właśnie omówiliśmy fundusze dłużne i związane z nimi terminy, biorąc pod uwagę podobieństwo między funduszami dłużnymi i obligacjami, pomyślałem, że moglibyśmy rozszerzyć tę dyskusję i porozmawiać o obligacjach, jak również.

Poza tym, platforma Zerodha do inwestowania w obligacje jest gotowa do użycia, więc ten rozdział pomoże Ci zrozumieć, jak korzystać z tej platformy, jak również.

Pamiętaj, kiedy inwestujesz w jakikolwiek fundusz dłużny, przede wszystkim inwestujesz w fundusz wzajemny, którego zarządzający inwestuje Twoje fundusze w różne obligacje i rachunki. Korzystając z platformy Zerodha, możesz teraz bezpośrednio zainwestować w obligacje, tak jak zrobiłby to zarządzający funduszem.

15.2 – Platforma obligacji

Platforma obligacji na Zerodha jest częścią Coin, naszej platformy funduszy wzajemnych.

Na stronie docelowej możesz zobaczyć, że mówimy o wysokiej jakości PSU i obligacjach korporacyjnych. Wysoka jakość oznacza tutaj najwyższe ratingi kredytowe.

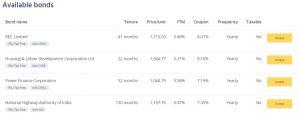

W danym momencie platforma wymienia wszystkie dostępne obligacje, w które można zainwestować. Na dzień dzisiejszy, są to obligacje dostępne dla Ciebie –

Na przykład, pierwszą z nich jest obligacja od Rural Electrification Corporation Limited (REC).

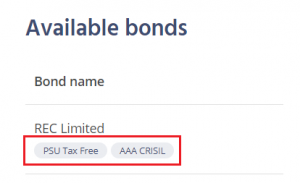

Poniżej nazwy firmy znajdują się dwa znaczniki, które zawierają istotne informacje na temat obligacji.

- PSU Tax-free – Pamiętaj, że PSU posiadają dorozumianą gwarancję państwa; stąd ryzyko kredytowe w tych obligacjach PSU jest bardzo niskie. Zwolnienie z podatku oznacza, że dochód z odsetek uzyskany z tych obligacji jest w 100% zwolniony z podatku. Zwolnienie z podatku czyni te obligacje niezwykle atrakcyjnymi dla inwestorów. Jednakże, zwolnienie z podatku dotyczy tylko dochodu z odsetek. Jeśli trzymać obligacji do terminu zapadalności, nie będzie opodatkowania na swoje zyski z odsetek od tej obligacji. Jednakże, jeśli uda Ci się sprzedać tę obligację przed terminem zapadalności w cenie wyższej niż to, co zostało zakupione, a następnie uzyskać zyski kapitałowe, które są opodatkowane.

- Rating kredytowy – obligacja REC Limited jest oceniana jako potrójne-A (AAA) przez CRISIL; rating jest wskazaniem wiarygodności kredytowej kredytobiorcy. AAA jest najwyższym rankingiem, więc nie trzeba się martwić o wiarygodność kredytową kredytobiorcy, tj. REC w tym przypadku.

Oprócz tych tagów, istnieją inne specyfikacje dostępne dla Ciebie. Niektóre z nich są łatwe i intuicyjne, podczas gdy inne nie są.

Na platformie, można zobaczyć podsumowanie najważniejszych parametrów dla Ciebie do rozważenia przed inwestowaniem. Typowy inwestor nie potrzebuje więcej informacji, oprócz tego, co jest wymienione powyżej.

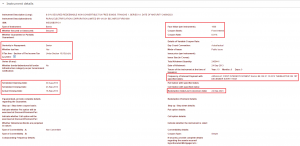

Jednakże, dla dobra tego rozdziału i jego kompletności, niech kopać w więcej szczegółów tego konkretnego obligacji REC. ISIN tej obligacji to INE020B07HO1, wpisz ISIN tutaj, a otrzymasz wszystkie inne informacje związane z tą obligacją.

Podkreśliłem tutaj najbardziej istotne fragmenty –

Zacznijmy od pierwszej pozycji od lewej. Jak widzimy, jest to wierzytelność zabezpieczona. Zadłużenie zabezpieczone to pożyczka zabezpieczona. Klasycznym przykładem jest pożyczka w złocie.

W przypadku pożyczki w złocie, zastawiasz złoto i zaciągasz na nie pożyczkę. Kiedy spłacasz pożyczkę, zastaw na złocie znika, a Ty otrzymujesz z powrotem złoto. W przypadku, gdy nie spłacasz pożyczki, pożyczkodawca może zabrać Twoje złoto i naprawić swoją stratę.

Biorąc to pod uwagę, jeśli spojrzysz na to z perspektywy pożyczkodawcy, zabezpieczony dług daje mu większy komfort w porównaniu z długiem niezabezpieczonym.

W następnej sekcji możesz zobaczyć, że jest to dług nadrzędny.

Każda firma ma coś, co nazywa się „strukturą kapitałową”. Struktura kapitału jest jak leader board swego rodzaju, który upoważnia listę interesariuszy, którzy mają najwyższe roszczenie na spłatę firmy i struktury earning.

The senior zabezpieczone zadłużenie siedzi w prawo na górze struktury kapitału, podczas gdy wspólne akcje (akcje) siedzi prawo na ostatnim. Pomiędzy długiem nadrzędnym a kapitałem własnym, leżą inni udziałowcy, tacy jak dług niezabezpieczony, obligacje zamienne, dług niezamienny itp. W przypadku likwidacji spółki (najgorszy scenariusz), posiadacze długów nadrzędnych są pierwszymi, którzy są spłacani z kwoty likwidacyjnej spółki. To znacznie zwiększa bezpieczeństwo kapitału dla posiadaczy długu nadrzędnego.

Więc w momencie, gdy widzisz zabezpieczony dług nadrzędny, bądź pewien, że ryzyko kredytowe związane z nim jest stosunkowo bardzo niskie.

Sekcja po tym jest dość oczywista, mówi o dacie emisji. Pomyśl o tym jako o dacie IPO firmy lub NFO debiutującej na rynku MF.

Papier REC został wyemitowany w 2013 roku, z terminem zapadalności w 2023 roku, co czyni go 10-letnią obligacją.

Teraz przenieś swoją uwagę na szczegóły wymienione po prawej stronie – najwyższa sekcja wyszczególnia kilka istotnych parametrów.

Po pierwsze, wartość nominalna, która wynosi Rs.1000/-. Wartość nominalna obligacji jest istotne z trzech powodów –

- Daje poczucie premii lub dyskonta obligacji jest handel do jego wartości nominalnej. W przypadku REC (odnoszą się do migawki z COIN), bieżąca cena dla tej obligacji jest Rs.1115.03/-, który jest w premii do wartości nominalnej.

- Kupon jest wypłacana jako procent wartości nominalnej. Kupon dla tej obligacji wynosi 8,01%, co oznacza, że każda posiadana przez Ciebie obligacja daje Ci Rs.80.01/- jako dochód z odsetek do momentu jej zapadalności.

- W momencie zapadalności, wartość wykupu zależy od wartości nominalnej obligacji. Więcej na ten temat później.

Następna sekcja podkreśla szczegóły płatności odsetek. Jak podkreślono, obligacja REC płaci odsetki w dniu 1 grudnia każdego roku, aż obligacja matures. Firma wypłaca odsetki rocznie. Niektóre obligacje płacą odsetki półrocznie, kwartalnie, a niektóre nawet płacą miesięcznie.

Można również zobaczyć datę zapadalności, która jest 24 września 2023.

Teraz, gdy znasz te szczegóły, proponuję ponownie spojrzeć na migawkę COIN. Wszystko, co jest wspomniane w migawce powinno być jasne, z wyjątkiem YTM.

15.3 – Yield to Maturity

Koncepcja „Yield to Maturity” lub YTM jest jedną z najważniejszych koncepcji do zrozumienia, gdy mamy do czynienia z obligacjami. Podczas gdy kupon obligacji jest istotny, jako inwestor w obligacje, musisz być bardziej zainteresowany YTM niż samym kuponem.

Myślę, że koncepcja YTM jest najlepiej zrozumiała, jeśli spojrzymy na nią z poziomu transakcji, z którymi jesteśmy zaznajomieni. Biorąc to pod uwagę, zbudujmy hipotetyczną sytuację wokół tego.

Scenariusz 1

Twój przyjaciel informuje Cię o fantastycznej nieruchomości komercyjnej, zdolnej do zapewnienia Ci 20% rentowności najmu na inwestycji.

Rental yield = Całkowity czynsz zebrany w roku / Kwota zainwestowana w nieruchomość.

Wszystko jest podekscytowane, ponieważ z Twoich badań, średnia rentowność najmu komercyjnego wynosi około 15%, więc transakcja, którą zaproponował Twój przyjaciel wyróżnia się. Pytasz swojego przyjaciela o więcej informacji.

On mówi, że uczciwa cena za nieruchomość komercyjną jest 3 Crores. Nie mrugasz powieką; płacisz 3 Crore gotówką w dół i kupujesz nieruchomość.

Od następnego miesiąca zaczynasz otrzymywać czynsz w wysokości Rs.500,000/- na swoje konto.

Dwanaście miesięcy mija, a dochód z wynajmu płynie gładko.

Jednakże, pod koniec 12 miesięcy, masz przeczucie, że wirus uderzy w świat, ludzie zaczną pracować w domu, a zatem nieruchomości komercyjne stracą swój blask.

Postanawiasz sprzedać nieruchomość i wypłacić gotówkę. Załóżmy, że rynek nieruchomości pozostał płaski, więc dostać się do sprzedaży nieruchomości po kosztach, tj. 3 Crore.

Pytanie brzmi, ile zrobiłeś na tej całej transakcji? Innymi słowy, co to był twój zysk netto? Dla uproszczenia, zapomnijmy o podatkach i opłatach.

Jest to prosta kalkulacja –

Cena zakupu = 3 Crore

Cena sprzedaży = 3 Crore

P&L on Property = 0 —- (1)

Rental per month = Rs.500,000./-

Liczba zebranych miesięcy czynszu = 12

Całkowity dochód z wynajmu = 12 * 500,000 = Rs.60,00,000/- —– (2)

Net P&L = (1) + (2)

= Rs.60,00,000/-

Rentowność netto = Net P&L / Cena zakupu

= 60 Lakh / 3 Crore

= 20%

Rezygnacja netto równa się rentowności najmu.

Scenariusz 2

Wszystko pozostaje bez zmian, z wyjątkiem tego, że w momencie zakupu, zamiast 3 Crore, kupiłeś nieruchomość za 3,3 Crore. Jaki jest zysk netto?

Cena zakupu = 3.3 Crore

Cena sprzedaży = 3 Crore

P&L na nieruchomości = strata 30 Lakh —- (1)

Rental per month = Rs.500,000/-

Number of months rent collected = 12

Total Rental income = 12 * 500,000 = Rs.60,00,000./- —– (2)

Net P&L = (1) + (2)

= Rs.30,00,000/-

Net Yield = Net P&L / Cena kupna

= 30 Lakh / 3.3 Crore

= 9.09%

Uwaga, wszystko pozostało takie samo, z wyjątkiem ceny kupna. Jednak to miał duży wpływ na rentowność netto.

Scenariusz 3

Wszystko pozostaje takie samo, z wyjątkiem tego, że w momencie zakupu, zamiast 3 Crore, kupiłeś nieruchomość na 2,9 Crore. Jaki jest zysk netto?

Cena zakupu = 2.9 Crore

Cena sprzedaży = 3 Crore

P&L on Property = +10 Lakh —- (1)

Rental per month = Rs.500,000/-

Number of months rent collected = 12

Total Rental income = 12 * 500,000 = Rs.60,00,000./- —– (2)

Net P&L = (1) + (2)

= Rs.70,00,000/-

Rentowność netto = P&L netto / Cena zakupu

= 70 Lakh / 3 Crore

= 24.14%

Uwaga, we wszystkich trzech scenariuszach, rentowność czynszu była stała na poziomie 20%, który dint zmienić w ogóle. Ale netto yield zmienił, w oparciu o ceny transakcji.

Podsumowując –

- The rentowności najmu i netto yield pasuje tylko wtedy, gdy kupno i sprzedaż pozostaje taka sama

- The netto yield jest mniejsza niż rentowności najmu, gdy cena zakupu jest wyższa niż cena sprzedaży

- The netto yield jest wyższa niż rentowności najmu, gdy cena zakupu jest niższa niż cena sprzedaży.

Punktem, który próbuję tutaj zrobić jest to, że rentowność netto jest bardzo różna od rentowności najmu.

Teraz, niech nas z powrotem do świata obligacji i zrobić kilka porównań –

Cena zakupu nieruchomości = Cena zakupu obligacji

Cena sprzedaży nieruchomości = Cena sprzedaży obligacji

Rental yield = Kupon

Net yield = Yield to maturity lub YTM.

Spójrz na to jeszcze raz –

Kupon wynosi 8,01%, ale YTM wynosi 5,4%. Dlaczego uważasz, że YTM jest mniejszy niż sam kupon?

Cóż, to dlatego, że kupujesz tę obligację za Rs.1115.03/-, a w momencie zapadalności, ta obligacja jest wykupiona za Rs.1000/- (scenariusz 2).

Więc efektywny zwrot, którego doświadczasz tutaj to 5.4%.

15.4 – Narosłe odsetki

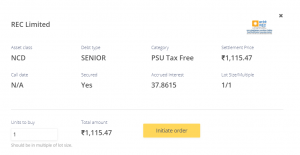

Kliknięcie na żółty przycisk inwestowania przenosi Cię do następnego ekranu na platformie, który daje Ci nieco więcej informacji na temat obligacji.

Przypuszczam, że jesteś zaznajomiony z większością informacji obecnych na tym ekranie, z wyjątkiem bitu narosłych odsetek. Koncepcja narosłych odsetek jest prosta do zrozumienia.

Wiemy, że obligacja REC płaci kupon w wysokości 8,01% od wartości nominalnej Rs.1000/-. Wartość kuponu w rupiach wynosi Rs.80.01/-.

Kupon o wartości Rs.80.01/- jest wypłacany raz w roku lub raz na 365 dni. Wiemy, że data płatności to 1 grudnia każdego roku.

Ostatni kupon został wypłacony 1 grudnia 2019 roku, a następny kupon zostanie wypłacony 1 grudnia 2020 roku. Pomiędzy poprzednim zapłaconym kuponem a datą następnego kuponu odsetki naliczane są codziennie.

Jeśli wykonasz obliczenia matematyczne –

Dziennie naliczane odsetki = Kwota rocznego kuponu / 365

= 80.01/365

= 0.219452 Paisa.

Dlatego też, posiadając tę obligację, posiadacz obligacji zarabia 0.219452 dziennie.

Dzisiaj jest 21 maja 2020 roku; jest to 172 dni od ostatniego wypłaconego kuponu. W związku z tym, posiadając tę obligację przez 172 dni, właściciel tej obligacji jest uprawniony do otrzymania –

0.219452 * 172

= Rs.37.745/-

Z powyższego zrzutu ekranu widać, że narosłe odsetki wynoszą Rs.37.86/-, co jest przybliżone do tego, co obliczyliśmy.

Widoczna cena rozliczeniowa wynosi Rs.1115.47/-, która obejmuje również narosłe odsetki. Można zatem rozbić cenę rozliczeniową na dwa składniki –

Cena rozliczeniowa = Cena obligacji + narosłe odsetki

= 1077,609 + 37,8615

=1115.47/-

Dlaczego więc cena rozliczeniowa zawiera naliczone odsetki?

Cóż, dzieje się tak dlatego, że kiedy kupujesz obligację, musisz zrekompensować sprzedawcy obligacji odsetki, które zarobił za czas posiadania obligacji. Dlatego też cena rozliczeniowa zawiera naliczone odsetki. Zauważ również, że kiedy następny kupon jest wypłacany przez REC, Ty jako obecny posiadacz obligacji otrzymasz pełną kwotę kuponu w wysokości Rs.80.01/- (kompensując w ten sposób narosłe odsetki, które zapłaciłeś sprzedawcy).

Podczas gdy jesteśmy przy tym, trochę terminologii obligacji dla Ciebie.

Cena rozliczenia jest również nazywana „Brudną ceną” obligacji, a cena rozliczenia minus narosłe odsetki jest nazywana „Czystą ceną” obligacji

15.5 – Czy powinieneś inwestować w obligacje?

Jeśli czytałeś Varsity do teraz, prawdopodobnie znasz mnie jako stuprocentowego faceta od akcji. Wspomniałem o tym w kilku miejscach z należytą ostrożnością, że 100% akcji nie jest być może właściwym podejściem do budowania długoterminowego portfela. Zawsze wiedziałem, że muszę to naprawić i zacząć dywersyfikować moje małe oszczędności. Tylko, że ja swoje plany alokacji aktywów przesuwałem coraz dalej.

Dzięki COVID to się stało –

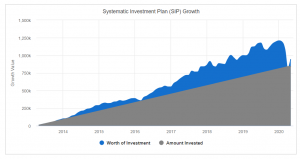

Spadek Indeksu o 40% w mniej niż miesiąc. Wszystkie zyski zostały wymazane. Po raz pierwszy odkąd zacząłem inwestować na rynkach, zobaczyłem, że dziesięcioletnie SIP-y również są ujemne. Nie sądzę, aby zdarzyło się to również podczas krachu rynkowego w 2008 roku. Spójrz na ten wykres; mam to z witryny Value Research –

Prawdopodobnie jest to dla mnie wystarczająco silny powód, aby rozpocząć dywersyfikację aktywów. Może to dobry pomysł również dla Ciebie, jeśli jeszcze nie myślałeś o alokacji aktywów.

Po stronie aktywów, masz teraz dostęp do –

- Direct Equities

- Equity Mutual funds

- Direct Bonds

- Debt Mutual funds

- Sovereign Gold bonds

- Fixed Deposits from your bank

Myślę, że z tymi aktywami; można zbudować dowolną kombinację portfela z różnymi wzorcami alokacji aktywów, aby osiągnąć dowolny cel portfela.

W nadchodzących rozdziałach omówię składy portfeli i sposób, w jaki można skonfigurować portfele, aby dopasować je do swoich celów, ale zanim to zrobimy, w następnej kolejności omówimy fundusz indeksowy.

Zostańcie na bieżąco.

Kluczowe wnioski z tego rozdziału

- W obligacji nieopodatkowanej, kupony są wolne od podatku

- Dług PSU niesie ze sobą domniemaną gwarancję państwową, a zatem bardzo niskie ryzyko kredytowe

- Kupon jest płacony jako procent wartości nominalnej

- YTM obligacji to efektywna rentowność, której doświadcza posiadacz obligacji

- Kupujący obligację płaci narosłe odsetki sprzedawcy obligacji

.