- ¿Qué es Pay As You Earn Student Loan Repayment?

- Cómo funciona

- Cónyuges

- Capitalización de intereses

- Subvención de intereses

- Quién es elegible

- Préstamos elegibles para el PAYE:

- Préstamos elegibles para el PAYE si están consolidados:

- Préstamos No Elegibles para PAYE:

- Cuando el PAYE es una buena idea

- Cómo puedes inscribirte

- Otras cosas a considerar

¿Qué es Pay As You Earn Student Loan Repayment?

El programa Pay As You Earn (o PAYE) de reembolso de préstamos estudiantiles fue aprobado en diciembre de 2012, y es el giro del presidente Obama en el reembolso basado en los ingresos. Entendiendo que los prestatarios estudiantiles enfrentan desafíos significativos una vez que entran en el reembolso, el Presidente utilizó PAYE para mejorar el reembolso basado en los ingresos preexistente de varias maneras diferentes.

Aunque tiene estándares de calificación bastante estrictos (sólo las clases de 2012 y posteriores califican), PAYE es una opción excelente para aquellos que pueden utilizarlo.

Cómo funciona

Pay As You Earn es igual que el reembolso basado en los ingresos en la forma en que se calculan sus pagos mensuales. Los pagos mensuales bajo PAYE son el 10% de su ingreso discrecional, que es la diferencia entre su ingreso bruto ajustado y el 150% de la línea de pobreza en su área.

De nuevo, las pautas de pobreza son establecidas por el Departamento de Salud y Servicios Humanos, y se actualizan anualmente. Usted puede buscar la línea de pobreza en su área aquí.

Al igual que IBR, PAYE tiene un componente de subsidio de intereses y la condonación de los saldos restantes después de 20 años de pagos de calificación. Pero, recuerde que cualquier cantidad perdonada es imponible como ingreso a menos que bajo el programa de perdón de préstamos de servicio público. Si cuenta con la condonación fuera del PSLF, es mejor planificar la factura de impuestos resultante.

Este es un ejemplo de PAYE en acción:

Digamos que usted es un recién graduado con 185.000 dólares en deuda de préstamos estudiantiles federales, con una tasa de interés del 5% anual. Acabas de ser contratado en un trabajo que paga $55,000, eres soltero, y la línea de pobreza en tu área es de $11,880. El programa Pay As You Earn podría ser muy útil si cumple los requisitos.

Su pago mensual mínimo utilizando el plan de amortización estándar a 10 años sería de 1.962,21 dólares. Esto es bastante alto, teniendo en cuenta su ingreso mensual bruto de $ 4,583. Un alquiler modesto y una factura de alimentos de 1.000 dólares y 500 dólares sólo le dejarían 327 dólares.72 de cambio extra cada mes:

Si calificara para el PAYE podría reducir su pago mensual en aproximadamente un 85%:

309,83 dólares en lugar de 1.962,21 dólares. Muy bonito, ¿no?

Cónyuges

Al igual que el IBR y el ICR, sus pagos mensuales bajo el PAYE se basan en los ingresos y la deuda combinados de usted y su cónyuge si declaran sus impuestos conjuntamente. Puede mantenerlos separados declarando por separado, pero considere las ramificaciones fiscales si lo hace ya que normalmente pagará más impuestos declarando por separado que declarando conjuntamente. Además, está prácticamente excluido de contribuir a una IRA Roth ya que el límite de ingresos es de 10.000 dólares cuando se declara por separado.

Capitalización de intereses

La capitalización de intereses es un componente importante que debe conocer antes de elegir cualquier plan de amortización basado en los ingresos. Si sus pagos mensuales en el marco del PAYE son inferiores a los intereses que se acumulan cada período, esos intereses se acumularán con el tiempo. Sin embargo, no se acumularán (no se le cobrarán intereses sobre sus intereses) a menos que se capitalicen. Una vez que los intereses se capitalizan, se añaden al saldo principal de tus préstamos, que es el factor que se utiliza para calcular los intereses cada mes. Y, por supuesto, cuanto más alto sea el saldo de capital, más pagará en intereses.

Aquí tiene un ejemplo:

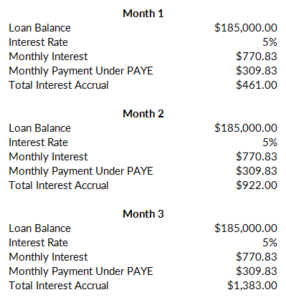

Continuando con nuestro ejemplo anterior, con 185.000 dólares en préstamos a un tipo de interés del 5%, pagará 770,83 dólares en intereses cada mes. Dado que su pago es de sólo $309.83, $461.00 se acumularán y se acumularán cada mes:

Asumamos aquí que todos sus préstamos son sin subsidio, y por lo tanto no califican para el subsidio de tres años (explicación más adelante). Cada mes que sus pagos no cubren el interés, su interés acumulado continuará construyendo:

Ahora, este interés acumulado no se cobrará interés en sí mismo a menos que se capitaliza y se añade al saldo de sus préstamos. Esto debe evitarse a toda costa. De acuerdo con el PAYE, los intereses se capitalizarán si:

- Dejas de tener una dificultad financiera parcial. En otras palabras, sus ingresos aumentan hasta el punto de que sus pagos bajo el PAYE superan lo que habrían sido bajo el plan de reembolso estándar de 10 años cuando entró en el PAYE. Los intereses acumulados se capitalizarán si esto sucede, y su pago mensual volvería a ser el que habría sido originalmente bajo la opción de 10 años.

- Se olvida de volver a certificar sus ingresos un año. Esto se trata de la misma manera que si usted ya no tenía una dificultad financiera parcial.

- Usted deja el programa PAYE.

Otra razón PAYE es sobre todo superior a IBR es que PAYE tiene un límite del 10% en la capitalización de intereses. El interés máximo que se puede añadir al saldo de su préstamo es el 10% del saldo original de su préstamo cuando entró en el programa. En nuestro ejemplo, esto sería un máximo de 18.500 dólares.

Subvención de intereses

También como el IBR (pero a diferencia del ICR), bajo el PAYE el gobierno subvenciona los intereses acumulados durante sus primeros tres años en el programa. Si sus pagos mensuales no cubren los intereses de sus préstamos, el gobierno pagará la diferencia en sus préstamos subvencionados durante tres años.

Este es un gran beneficio. En nuestro ejemplo, tu pago mensual de 309,83 dólares no cubriría los intereses de 770,83 dólares. Si estuvieras pagando préstamos subvencionados, el gobierno intervendría y pagaría los 461 dólares extra durante tres años. Esto suma rápidamente (5532 dólares al año). Por lo tanto, se ahorraría 16.596,00 dólares en intereses acumulados sólo en virtud de la utilización de Pay As You Earn en lugar de IBR:

Quién es elegible

La única desventaja de Pay As You Earn es que sólo está disponible para los nuevos prestatarios. Para calificar, usted debe ser considerado un nuevo prestatario (lo que significa que no tenía ningún préstamo federal pendiente) a partir del 1 de octubre de 2007. Además, debes haber recibido un desembolso del Préstamo Directo a partir del 1 de octubre de 2011. Esto básicamente limita el PAYE a la clase de 2012 y posterior.

Si usted cumple con estos requisitos iniciales también debe tener una dificultad financiera parcial, al igual que bajo IBR. Esto significa que su pago bajo PAYE es menos de lo que sería bajo el plan de amortización estándar de 10 años. Si más adelante sus ingresos aumentan hasta el punto de que ya no tiene una dificultad financiera parcial, puede seguir en el PAYE. Sus pagos se limitarían a lo que habría sido en el plan de amortización estándar de 10 años cuando entró en el PAYE, y sus intereses se capitalizarían.

Préstamos elegibles para el PAYE:

- Préstamos directos con y sin subsidio

- Préstamos directos PLUS hechos a estudiantes de posgrado o profesionales

- Préstamos directos de consolidación que no reembolsaron ningún préstamo PLUS hecho a los padres

Préstamos elegibles para el PAYE si están consolidados:

- Préstamos federales Stafford con y sin subsidio

- Préstamos federales PLUS hechos a estudiantes de posgrado o profesionales

- Préstamos de consolidación que no reembolsaron ningún préstamo PLUS hecho a los padres

- Préstamos federales Perkins

Préstamos No Elegibles para PAYE:

- Préstamos PLUS directos hechos a los padres

- Préstamos de consolidación directos que reembolsaron préstamos PLUS hechos a los padres

- Préstamos de consolidaciónFFEL que reembolsaron préstamos PLUS hechos a los padres

Cuando el PAYE es una buena idea

El PAYE es una de las mejores opciones de reembolso en función de los ingresos debido al bajo cálculo de la cuota mensual. Sin embargo, las ventajas no acaban ahí. El subsidio de intereses, el tope del 10% en la capitalización de intereses y el período de condonación de 20 años hacen que el PAYE sea una opción extremadamente atractiva.

El problema con el PAYE es la calificación. El plan sólo está disponible para los prestatarios más recientes – básicamente la clase de 2012 y más tarde. Si este es tu caso, es difícil equivocarse con Pay As You Earn.

Cómo puedes inscribirte

Para inscribirte en PAYE puedes solicitarlo en línea en studentloans.gov. Tendrás que demostrar tus ingresos, lo que puedes hacer utilizando la herramienta de recuperación del IRS siempre que hayas presentado una declaración de la renta en los dos últimos años. También puedes rellenar una solicitud en papel si lo prefieres. Sólo tiene que tener en cuenta que, al igual que las otras opciones, tiene que volver a certificar sus ingresos cada año. Si te olvidas de recertificar, cualquier interés acumulado se capitalizará y tu pago mensual se disparará. Los administradores de préstamos estudiantiles tienden a cometer muchos errores, así que asegúrese de guardar copias del rastro de papel.

Otras cosas a considerar

Recuerde que Pay As You Earn fue aprobado por orden ejecutiva – que no requiere la aprobación del Congreso. Esto significa que los futuros presidentes podrían derogar fácilmente el PAYE si así lo desean. Afortunadamente, si esto sucede, los prestatarios existentes en el programa serán protegidos de los cambios en el programa. Sin embargo, nada está garantizado, y cualquier persona preocupada por la estabilidad del programa podría considerar el IBR en su lugar. El IBR fue aprobado por el Congreso.