Wanneer u een omgekeerde hypotheek afsluit, moet uw geldschieter u onder meer een aflossingsschema verstrekken, wat in feite een tabel/grafiek is van hoe het saldo van de lening in de loop van de tijd zal veranderen.

Het aflossingsschema voor een omgekeerde hypotheek is uniek omdat het een lening is met een negatieve aflossing. Omdat het in een keer wordt terugbetaald en (meestal) alleen wanneer de laatste primaire kredietnemer overlijdt, zal het saldo van de lening voor een omgekeerde hypotheek in de loop van de tijd toenemen. Dit in tegenstelling tot een conventionele hypotheek, waarvan het saldo van de lening moet gelijkmatig afnemen in de tijd en uiteindelijk verdwijnen als gevolg van het maken van maandelijkse betalingen.

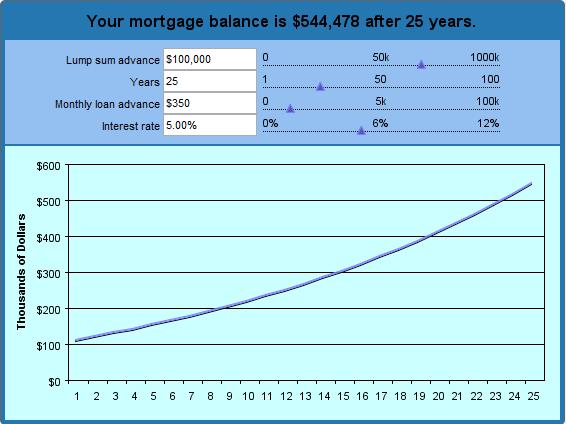

De beste manier om dit te conceptualiseren is om een hypothetisch aflossingsschema te maken, nog voordat u begint met het proces van winkelen voor een omgekeerde hypotheek. Met behulp van onze omgekeerde hypotheek calculator, kunt u duidelijk zien hoe uw lening saldo zal toenemen (als rente en hoofdsom compound) totdat de omgekeerde hypotheek is terugbetaald. Omdat u niet verplicht bent om maandelijkse betalingen te doen, zal het saldo van de lening exponentieel groeien, tot het punt dat 15 jaar vanaf nu, het zal twee keer zo snel rente opbrengen als de huidige rente. Over 25 jaar is de rente drie keer zo hoog.

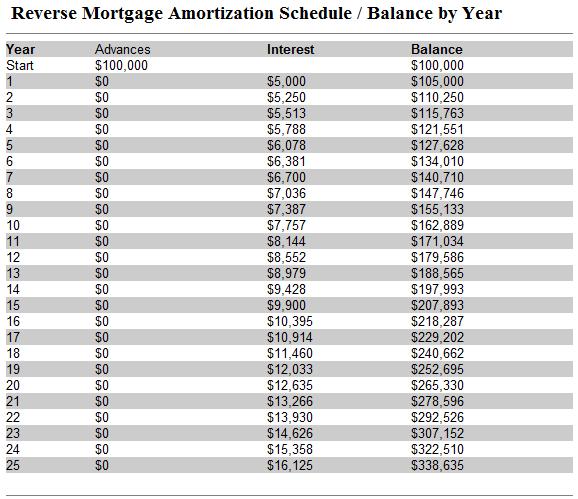

In het bovenstaande voorbeeld heb ik een voorschot van $100.000 ineens ingevoerd en termijnbetalingen van $350 per maand. Ik ging uit van een rentepercentage van 5% en vroeg om een schema voor 25 jaar. (Met andere woorden, als ik een omgekeerde hypotheek krijg op 62-jarige leeftijd, wanneer ik voor het eerst in aanmerking kom, kan ik zien hoeveel ik verschuldigd zal zijn tegen de tijd dat ik 87 ben. Op basis van deze parameters, de rekenmachine bepaald dat ik een totaal van $ 190.000 (forfaitair voorschot + cumulatieve maandelijkse betalingen) zal ontvangen. In die tijd zal de lening $325.072 aan rente opbrengen, wat betekent dat de leningverstrekker $515.072 verschuldigd zal zijn. Wow!

Hoewel u de parameters naar eigen inzicht kunt aanpassen, moet u een paar dingen in gedachten houden. Ten eerste zal het werkelijke rentetarief (JKP) nog hoger zijn wanneer u rekening houdt met afsluitkosten en FHA-verzekeringspremies. Ten tweede beschermt deze verzekering u tegen het verschuldigd zijn van meer op uw omgekeerde hypotheek dan uw huis waard is (een reële mogelijkheid als u lang genoeg in uw huis blijft), wat betekent dat het leensaldo op een FHA-verzekerde lening alleen relevant is voor zover u (of uw erfgenamen) uiteindelijk van plan bent om uw huis te houden en de omgekeerde hypotheek in contanten af te betalen.