What is Pay As You Earn 学生ローン返済?

The Pay As You Earn (or PAYE) 学生ローン返済プログラムは、2012年の12月に可決されて、オバマ大統領による所得主導の返済への転換です。

Pay As You Earnは、かなり厳しい資格基準(2012年以降のクラスのみが対象)がありますが、利用できる人にとっては素晴らしい選択肢です。 このような場合、「ディアボロス」は、「ディアボロス」を「ディアボロス」と呼び、「ディアボロス」は、「ディアボロス」を「ディアボロス」と呼びます。

IBRと同様、PAYEには利子補給の要素があり、20年間適格な支払いを続けると残額が免除される。 しかし、公共サービスのローン免除プログラムでない限り、免除された金額は所得として課税されることを覚えておいてください。

以下は、PAYEの実例です。

あなたが新卒で、連邦学生ローンの負債が18万5000ドル、年利が5%だとします。 あなたは55,000ドルの給料の仕事に雇われたばかりで、独身であり、あなたの地域の貧困ラインは11,880ドルです。 あなたはqualifying.6922>

標準的な10年間の返済計画を使用してあなたの最小毎月の支払いは$ 1,962.21である場合、あなたが得るように支払うことは非常に便利に来ることができる。 これは、4,583ドルのあなたの総月収を考慮すると、かなり高いです。 家賃を1,000ドル、食料品を500ドルと控えめにすると、327ドルしか残りません。

PAYE の資格があれば、毎月の支払いを約 85% 削減できます。

$1,962.21 の代わりに 309.83 ですね。

配偶者

IBRやICRと同様に、PAYEでの毎月の支払いは、あなたとあなたの配偶者の収入と負債の合計に基づいています(あなたが共同で税金を申告している場合)。 しかし、その場合、通常、別々に申告した方が、共同で申告した場合よりも多くの税金を支払うことになるので、税制上の影響を考慮してください。 また、別申告の場合、所得制限が1万ドルなので、Roth IRAへの貢献はかなり除外されます。

Interest Capitalization

Capitalization of interest is an important component you should be aware of before choosing any income driven repayment plan.これは、所得主導の返済プランを選択する前に知っておくべき重要な要素です。 PAYEでの毎月の支払いが、各期に発生する利息より少ない場合、その利息は時間の経過とともに蓄積されていきます。 しかし、この利息は、資産化されない限り、複利計算されません(利息が課されることはありません)。 利息が資産化されると、ローンの元本残高に加算され、それが毎月の利息の計算に使われる要素となります。 そしてもちろん、元金残高が多いほど、より多くの利息を支払うことになります。

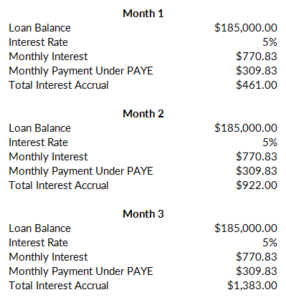

以下はその例です:

上からの例を続けると、5%の金利で18万5千ドルの融資を受けた場合、毎月770ドル83セントの利息を支払うことになります。

ここで、すべてのローンが非支給型であり、3年間の補助金を受ける資格がないと仮定しましょう(以下で説明します)。 毎月の支払いが利息をカバーできない場合、未払い利息は増え続けます。

さて、この未収利息ですが、資産計上されてローンの残高に加算されなければ、利息自体は請求されないのです。 これは何としても避けなければなりません。 PAYEでは、以下の場合に利息が資産計上されます:

- あなたはもはや部分的な財政難に陥っていません。 言い換えれば、あなたの収入が、PAYEでの支払いが、PAYEに入ったときの標準的な10年返済プランでの支払い額を超えるところまで上昇した場合です。 この場合、未払い利息は資産計上され、毎月の支払いは10年返済のオプションに戻されます。

- 1年間、収入の再証明を忘れた場合。

- PAYEプログラムから脱退する。

PAYEがIBRより優れているもう一つの理由は、PAYEには利子の資産計上に10%の上限があることである。 ローン残高に加算される利息の上限は、プログラムに参加したときの元のローン残高の10%です。 この例では、これは最大18500ドルとなります。

Interest Subsidy

また、IBR(しかしICRとは異なり)、PAYEの下で政府はプログラムであなたの最初の3年間の未収利息を補助する。 これは非常に大きなメリットです。 私たちの例では、309.83ドルのあなたの毎月の支払いは、770.83ドルの利息をカバーしないでしょう。 補助金付きローンを返済していた場合、政府が介入し、3年間461.00ドルの余分を支払うことになります。 これは、年間5532ドルという、かなりの速さで積み重なる。 そのため、IBRの代わりにPay As You Earnを利用することで、経過利子を16,596ドル節約することができます。

Who is Eligible

Pay As You Earnのマイナス面として、それは新しい借り手のみが利用できるということです。 このような場合、「扶養家族」であることが条件となります。 さらに、2011年10月1日以降にダイレクトローンの支払いを受けている必要があります。 このため、基本的にPAYEは2012年以降の学生に限定される。

これらの最初の資格を満たす場合、IBRの場合と同様に、部分的な財政的困難があることも必要である。 これは、PAYEでの支払いが、標準的な10年返済プランでの支払いよりも少ないことを意味します。 その後、収入が増え、partial financial hardshipがなくなった場合、PAYEを継続することができる。 この場合、支払い額はPAYEに加入したときの10年間の標準的な返済プランと同じになり、利息は資産計上されます。

Loans Eligible for PAYE:

- Direct subsidized and unsubsidized loans

- Direct PLUS loans made to graduate or professional students

- Direct consolidation loans that did not repay any PLUS loans made to parents

Loans Eligible for PAYE if consolidized:

- Subsidized and unsubsidized Federal Stafford loans

- FFEL PLUS loans made to graduate or professional students

- FFEL Consolidated loans that did repay any PLUS loans made to parents

- Federal Perkins loans

Loans非課税の融資です。

- Direct PLUS loans made to parents

- Direct Consolidation loans that repaid PLUS loans made to parents

- FFEL Consolidation loans that repaid PLUS loans made to parents

When PAYE is good idea

PAYE is one of the best income driven repayment options due to the low monthly payment calculation. しかし、メリットはそれだけにとどまりません。 そのため、このような弊害が発生することはありません。 この計画は、より新しい借り手(基本的には2012年以降のクラス)にのみ利用可能です。 このような場合、「崖っぷち」であることを証明する必要があります。 また、あなたが望むなら、紙のアプリケーションに必要事項を記入することができます。 ただ、他のオプションと同様に、毎年、収入を再証明する必要があることに留意してください。 再証明を忘れると、未収利息が資産計上され、毎月の支払額が跳ね上がることになります。 また、”崖っぷち “と呼ばれることもある。 これは、将来の大統領が選択すれば、同様に簡単に PAYE を廃止することができることを意味します。 このような事態になった場合、既存の借り手は保護され、プログラムの変更から保護されることを願っています。 しかし、何も保証されていないので、プログラムの安定性を心配する人は、代わりにIBRを検討するかもしれません。 IBRは議会の承認を得て可決された

。