15.1 – Context

前の章の最後に、次はインデックスファンドについて説明するとほのめかしたのは理解できます。 しかし、今回は少し回り道をして、債券に直接投資する方法を紹介します。

なぜ今こんなことをするのでしょうか。 それは、先ほどデットファンドとそれに関連する用語について説明しましたが、デットファンドと債券が似ていることから、その話を発展させて債券についても話をしようと思ったからです。

その上、ゼロダの債券投資プラットフォームは稼働しており、すぐに使用できますので、この章では、プラットフォームの使用方法についても理解することができます。 Zerodhaのプラットフォームを使用すると、ファンドマネージャが行うのと同じように、債券に直接投資することができます。

15.2 – 債券プラットフォーム

Zerodhaの債券プラットフォームは、当社の投資信託プラットフォームであるコインの一部です。

着陸ページでは、高品質のPSUと社債について述べていることが分かります。 ここでいう高品質とは、最高の信用格付けを意味します。

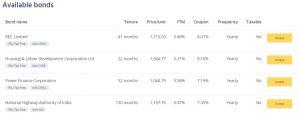

任意の時点で、プラットフォームは、あなたが投資するために利用可能なすべての債券を一覧表示します。

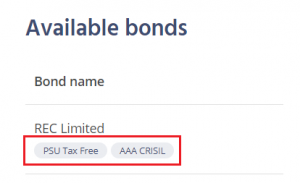

たとえば、最初の債券はRural Electrification Corporation Limited (REC)の債券です。

会社名の下に2つのタグがあり、これらのタグから債券に関する重要な情報を得ることができます。 非課税は、これらの債券から受け取る利息収入が100%非課税であることを示しています。 この非課税枠は、投資家にとって非常に魅力的である。 ただし、非課税となるのは利息収入のみである。 この債券を満期まで保有すれば、この債券から得られる利息収入には課税されない。

これらのタグとは別に、利用できる他の仕様があります。 これらの中には、簡単で直感的なものもあれば、そうでないものもあります。

プラットフォームでは、投資の前に考慮すべき最も重要なパラメータをまとめたビューを見ることができます。 典型的な投資家は、上記の情報以外にこれ以上情報を必要としません。

しかし、この章とその完全性のために、この特定の REC ボンドの詳細について掘り下げてみましょう。 この債券の ISIN は INE020B07HO1 で、ここに ISIN を入力すると、この債券に関連するその他のすべての情報が表示されます。 見てのとおり、これは担保付債務です。 担保付債務は、担保に裏打ちされた融資のことです。 典型的な例はゴールドローンです。

ゴールドローンでは、ゴールドを質入れし、それを担保にローンを調達します。 ローンを返済すると、金の質権は消滅し、金を取り戻せます。

このように、貸し手の立場から見ると、有担保債務は無担保債務に比べて貸し手に高い安心感を与えます。

次のセクションでは、これがシニア債務であることがわかります。 資本構成は一種のリーダーボードのようなもので、会社の返済と収益の構造について最高の請求権を持つ利害関係者のリストを義務付けています。

上位担保付き債務は資本構成の右端に位置し、普通株式(株式)は最後尾に位置します。 上位債権と資本の間には、無担保債権、転換社債、非転換社債など、他のステークホルダーが存在する。 会社が清算される場合(最悪の場合)、優先債務者は会社の清算額から最初に支払われる。

ですから、担保付優先債務を見た瞬間に、関連する信用リスクは相対的に非常に低いということを確信することができます。

REC paperは2013年に発行され、2023年に満期を迎え、これは10年債となります。

さて、右側に記載されている詳細に注意を移動します – 一番上のセクションでは、いくつかの必須パラメータを詳細に説明します。

- 債券の額面は、その額面に対して取引されているプレミアムまたはディスカウントの感覚を与える – 3つの理由のために不可欠です。 RECの場合(COINのスナップショットを参照)、この債券の現在の価格はRs.1115.03/-で、額面に対してプレミアムとなっています。

- クーポンは額面に対する割合で支払われます。 この債券のクーポンは8.01%なので、保有する債券は満期まで80.01ルピーを利息収入として得られることになります。

- 満期時の償還額は、債券の額面金額によって異なります。 詳細は後述します。

次のセクションでは、利払いの詳細を説明します。 強調したように、RECボンドは毎年12月1日に満期まで利息を支払います。 同社は毎年利息を支払います。

また、満期日は2023年9月24日です。

これらの詳細がわかったところで、COINスナップショットを再確認することをお勧めします。

15.3 – 満期までの利回り

「満期までの利回り」またはYTMの概念は、債券を扱う際に理解すべき最も重要な概念の1つです。 債券のクーポンは不可欠ですが、債券の投資家としては、クーポンそのものよりもYTMを気にする必要があります。

YTMの概念は、私たちがよく知っている取引から見ていくと、最も理解しやすいと思います。

Scenario 1

友人から、投資に対して 20%の賃貸利回りが得られる素晴らしい商業用不動産について知らされました。

賃貸利回り = その年に回収した総家賃 / 不動産への投資額

調査によると、商業用の平均賃貸利回りが約 15% なので、友人が提案した取引は際立っているため、あなたはすっかり興奮しています。

彼は、その商業用不動産の適正価格は3クローネだと言いました。 あなたは何も考えず、3クローネを現金で支払い、その物件を購入しました。

12ヶ月が経過し、家賃収入は順調に推移しています。

しかし、12ヶ月が経過した時点で、ウイルスが世界を襲い、人々が在宅勤務を始め、そのため商業用不動産が輝きを失うことを予感します。

あなたは不動産を売却してキャッシュアウトしようと決心します。 不動産市場は横ばいで、原価、つまり3クローネで売却できたとします。

問題は、この取引全体でいくら儲かったかです。 言い換えれば、あなたの純利回りはいくらだったのでしょうか。

Buy Price = 3 Crore

Sell Price = 3 Crore

P&L on Property = 0 —- (1)

Rental per month = Rs.500,000?/-

総家賃収入 = 12 * 500,000 = Rs.60,00,000/- —– (2)

Net P&L = (1)+(2)

= Rs.60,00,000

Net Yield = Net P&L / Buy price

= 60 Lakh / 3 Crore

= 20%

Net Yield は rental yield.

シナリオ 2

購入時、3 Crore でなく 3.3 Crore を購入した以外はすべて同じままです。 正味の利回りはいくらですか。

Buy Price = 3.3 Crore

Sell Price = 3 Crore

P&L on Property = A loss of 30 Lakh —- (1)

Rs.500,000/-

家賃を集めた月数 = 12

Total Renta income = 12 * 50万 = Rs.60,00,000…/- —– (2)

Net P&L = (1)+(2)

= Rs.30,00,000/-

Net Yield = Net P&L / Buy price

= 30 Lakh / 3.3 Crore

= 9.09%

気づいて欲しいのは、買値以外は、すべて同じだったことである。

シナリオ 3

購入時に 3 クロアの代わりに 2.9 クロアで購入したことを除いて、すべて同じままです。 正味の利回りはいくらですか。

Buy Price = 2.9 Crore

Sell Price = 3 Crore

P&L on Property = +10 Lakh —- (1)

Rs.500,000/-

Number of months collected rent = 12

Total Renta income = 12 * 500,000 = Rs.60,000,000…/- —– (2)

Net P&L = (1)+(2)

= Rs.70,00,000/-

Net Yield = Net P&L / Buy price

= 70 Lakh / 3 Crore

= 24.14%

ここで、三つのシナリオすべてにおいて、賃貸利子は20%で固定されており全く変化がないことに注意してください。

- 賃貸利回りと純利回りは、売買が同じ場合にのみ一致します。

- 買値が売値より高い場合、純利回りは賃貸利回りより小さくなります。

ここで言いたいのは、ネット利回りは賃貸利回りとは全く違うということです。

ここで債券の世界に戻って、少し比較してみましょう。

物件の購入価格=債券の購入価格

物件の売却価格=債券の売却価格

賃貸利回り=クーポン

ネット利回り=満期まで利回りまたはYTMです。

もう一度見てみましょう。

クーポンは8.01%ですが、YTMは5.4%です。 なぜ YTM がクーポンよりも小さいと思いますか。

それは、あなたがこの債券を 1115.03 ルピーで購入し、満期になると、この債券は 1000 ルピーで償還されるからです。

つまり、ここで経験する実効リターンは 5.4% です。

15.4 – 未払い利息

黄色の投資ボタンをクリックすると、プラットフォームの次の画面が表示され、債券に関するもう少し詳しい情報が提供されます。

REC債券は、額面1000ルピーに対して8.01%のクーポンを支払っていることが分かっています。 クーポンのルピー価値は80.01ルピーです。

80.01ルピーのクーポンは、1年に1度、または365日に1度支払われます。

前回のクーポンは2019年12月1日に支払われ、次のクーポンは2020年12月1日に支払われることが分かっています。 前回のクーポンを支払ってから次のクーポンの日までの間に、毎日利息が発生します。

計算してみると-

毎日の経過利息=毎年のクーポン額÷365

=80.です。01/365

= 0.219452 Paisa.

したがって、この債券を保有することによって、債券保有者は毎日 0.219452 を獲得します。

今日は2020年5月21日で最後のクーポンの支払いから172日です。 したがって、この債券を172日間保有すると、所有者は-

0.219452 * 172

= Rs.37.745/-

上のスクリーンショットから、経過利息が37.86/-であり、計算したものとほぼ同じであることがわかります。

見た決済価格は1115.47/-で、これも経過利息が含まれることになります。 したがって、決済価格を2つの要素に分けることができます –

Settlement Price = Price of the Bond + Accrued Interest

= 1077.609 + 37.8615

= 1115.47ルピー。47/-

では、なぜ決済価格に経過利子が含まれているのでしょうか。

これは、債券を購入する際に、債券の売り手が債券を保有していた期間に得た利息を補償する必要があるからです。 したがって、決済価格には経過利子が含まれています。 また、RECによって次のクーポンが支払われるとき、現在の債券保有者であるお客様は、クーポンの全額であるRs.80を受け取ることになります。

ついでながら、債券の専門用語を少し。

決済価格は債券の「ダーティプライス」とも呼ばれ、決済価格から経過利子を引いたものを債券の「クリーンプライス」といいます

15.5 – 債券に投資すべきか

今までVarsityを読んできた方は、私が100%株式派だと知っていると思います。 このことは、長期的なポートフォリオを構築する上で、株式100%が正しいアプローチとは言えないかもしれない、ということを注意しながら、いくつかの場所で述べてきました。 私は常にこの点を修正し、私のわずかな貯蓄を分散させることを始めなければならないと思っていました。

さて、COVID のおかげで、これは起こりました。 このような事態になったのは、COVIDのおかげです。 私が市場に投資するようになってから初めて、10年間のSIPもマイナスになるのを見ました。 2008年の市場暴落では、こんなことはなかったと思います。 このチャートを見てください。バリューリサーチのウェブサイトから入手したものです。 もし、あなたがまだアセットアロケーションを考えていないなら、それはあなたにとっても良いアイデアかもしれません。

資産面では。

- 直接株式

- 株式投資信託

- 直接債券

- 債権投資信託

- ソブリン金債券

- 銀行の定期預金

これらの資産があればいいと思うのです。 これらの資産を使って、様々な資産配分パターンでポートフォリオを構築し、あらゆるポートフォリオの目標を達成することができると思います。

これからの章では、ポートフォリオの構成や、目標に合わせたポートフォリオの組み方について説明しますが、その前に、次にインデックスファンドについて説明します。

ご期待ください。

本章のポイント

- 非課税債ではクーポンが非課税

- PSU債には暗黙の政府保証がある。 4759>

- クーポンは額面金額に対する割合で支払われる

- 債券のYTMは、債券保有者が経験する実効利回り

- 債券購入者は債券販売者に未収利息を支払う

。