15.1 – Contexto

Entiendo que concluimos el capítulo anterior insinuando que hablaríamos de los fondos de índice a continuación. Sin embargo, voy a dar un pequeño rodeo para introducir cómo se puede invertir en Bonos directamente.

¿Por qué estoy ‘haciendo esto ahora? Bueno, eso es porque acabamos de discutir los fondos de deuda y los términos asociados, dada la similitud entre los fondos de deuda y los bonos, pensé que podríamos ampliar esa discusión y hablar de los bonos también.

Además, la plataforma de inversión en bonos de Zerodha está lista para que la utilices, por lo que este capítulo te ayudará a entender cómo utilizar la plataforma también.

Recuerda, cuando inviertes en cualquier tipo de fondo mutuo de deuda, principalmente inviertes en un fondo mutuo cuyo gestor de fondos invierte tus fondos en varios bonos y letras. Utilizando la plataforma de Zerodha, ahora puede invertir directamente en los bonos, al igual que lo haría el gestor del fondo.

15.2 – La plataforma de bonos

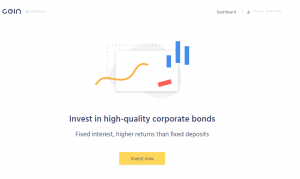

La plataforma de bonos en Zerodha es una parte de Coin, nuestra plataforma de fondos de inversión.

En la página de aterrizaje, se puede ver que estamos hablando de PSU de alta calidad y bonos corporativos. Alta calidad significa aquí las calificaciones crediticias más altas.

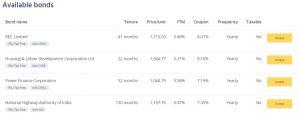

En un momento dado, la plataforma enumera todos los bonos disponibles para que usted pueda invertir. A día de hoy, estos son los bonos disponibles para usted –

Por ejemplo, el primero es un bono de Rural Electrification Corporation Limited (REC).

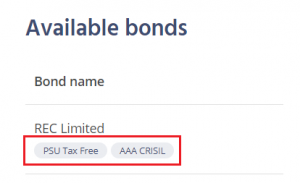

Hay dos etiquetas debajo del nombre de la empresa; estas etiquetas le dan información vital sobre los bonos.

- PSU Tax-free – Recuerde, los PSU llevan una garantía soberana implícita; por lo tanto, el riesgo de crédito en estos bonos PSU es muy bajo. El bit de libre de impuestos indica que los ingresos por intereses recibidos de estos bonos están 100% exentos de impuestos. La parte libre de impuestos hace que estos bonos sean extremadamente atractivos para los inversores. Sin embargo, la exención de impuestos se aplica sólo a los ingresos por intereses. Si mantiene el bono hasta su vencimiento, no habrá impuestos sobre las ganancias de los intereses de este bono. Sin embargo, si consigue vender este bono antes del vencimiento a un precio superior al que había comprado, entonces obtendrá ganancias de capital que están sujetas a impuestos.

- Calificación crediticia – El bono de REC Limited está calificado como triple A (AAA) por CRISIL; la calificación es una indicación de la solvencia del prestatario. AAA es la calificación más alta, por lo que no hay que preocuparse por la solvencia del prestatario, es decir, REC en este caso.

Aparte de estas etiquetas, hay otras especificaciones disponibles. Algunas de ellas son fáciles e intuitivas, mientras que las otras no lo son.

En la plataforma, puede ver una vista resumida de los parámetros más importantes que debe tener en cuenta antes de invertir. Un inversor típico no necesita más información aparte de la enumerada anteriormente.

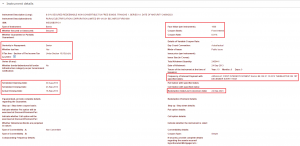

Sin embargo, en aras de este capítulo y de su exhaustividad, vamos a profundizar en más detalles de este bono REC en particular. El ISIN de este bono es INE020B07HO1, introduzca el ISIN aquí y obtendrá el resto de la información relacionada con este bono.

Aquí he resaltado las partes más significativas –

Empecemos por el primer elemento de la izquierda. Como podemos ver, se trata de una deuda garantizada. Una deuda garantizada es un préstamo respaldado por una garantía. El ejemplo clásico es un préstamo de oro.

En un préstamo de oro, pones en prenda el oro y obtienes un préstamo contra él. Cuando devuelves el préstamo, la prenda sobre el oro desaparece y recuperas el oro. En caso de que no devuelvas el préstamo, el prestamista es libre de tomar tu oro y compensar su pérdida.

Dado esto, si lo miras desde la perspectiva del prestamista, una deuda garantizada le da al prestamista una mayor comodidad en comparación con la deuda no garantizada.

En la siguiente sección, puedes ver que se trata de una deuda senior.

Toda empresa tiene algo que se llama ‘Estructura de capital’. La estructura de capital es como una especie de tablero de mando, que ordena la lista de partes interesadas que tienen el mayor derecho a la estructura de reembolso y ganancias de la empresa.

La deuda senior garantizada se sitúa justo en la cima de una estructura de capital, mientras que una acción común (acciones) se sitúa justo al final. Entre la deuda senior y el capital social, se encuentran otras partes interesadas como la deuda no garantizada, los bonos convertibles, la deuda no convertible, etc. En caso de liquidación de la empresa (en el peor de los casos), los titulares de la deuda principal son los primeros en ser pagados con el importe de la liquidación de la empresa. Esto aumenta significativamente la seguridad del capital para los titulares de la deuda senior.

Así que en el momento en que vea deuda senior garantizada, tenga la seguridad de que el riesgo crediticio asociado es relativamente muy bajo.

La sección que sigue es bastante autoexplicativa, habla de la fecha de emisión. Piense en esto como la fecha de la oferta pública inicial de la empresa o de una OFV que debuta en el mercado de MF.

El papel de REC se emitió en 2013, con vencimiento en 2023, por lo que se trata de un bono a 10 años.

Ahora preste atención a los detalles mencionados a la derecha: la sección superior detalla algunos parámetros esenciales.

En primer lugar, el valor nominal, que es de 1000 rupias. El valor nominal de un bono es esencial por tres razones –

- Le da una idea de la prima o el descuento que el bono está negociando a su valor nominal. En el caso de REC (consulte la instantánea de COIN), el precio actual de este bono es de 1115,03 rupias, lo que supone una prima respecto al valor nominal.

- El cupón se paga como un porcentaje del valor nominal. El cupón de este bono es del 8,01%, lo que significa que cada bono que usted posee le proporciona 80,01 rupias como ingreso por intereses hasta su vencimiento.

- Al vencimiento, el valor de reembolso depende del valor nominal del bono. Más adelante se hablará de esto.

La siguiente sección destaca los detalles del pago de intereses. Como se ha destacado, el bono REC paga los intereses el 1 de diciembre de cada año, hasta el vencimiento del bono. La empresa paga los intereses anualmente. Algunos bonos pagan intereses semestralmente, trimestralmente y otros incluso mensualmente.

También puede ver la fecha de vencimiento, que es el 24 de septiembre de 2023.

Ahora que conoce estos detalles, le sugiero que vuelva a mirar la instantánea de COIN. Todo lo que se menciona en la instantánea debería estar claro, excepto el YTM.

15.3 – Rendimiento al vencimiento

El concepto de «Rendimiento al vencimiento» o YTM es uno de los conceptos más importantes que hay que entender cuando se trata de bonos. Aunque el cupón del bono es esencial, como inversor en bonos, hay que preocuparse más por el YTM que por el propio cupón.

Creo que el concepto de YTM se entiende mejor si lo vemos desde las operaciones con las que estamos familiarizados. Teniendo en cuenta esto, construyamos una situación hipotética en torno a esto.

Escenario 1

Tu amigo te informa sobre una fantástica propiedad comercial, capaz de darte un 20% de rendimiento de alquiler en la inversión.

Rendimiento de alquiler = Total de alquileres cobrados en el año / Cantidad invertida en la propiedad.

Te entusiasmas, porque, según tus investigaciones, el rendimiento medio de alquileres comerciales es de alrededor del 15%, por lo que la operación que tu amigo te propone destaca. Le pides a tu amigo más información.

Te dice que el precio justo de la propiedad comercial es de 3 Crores. No te inmutas, pagas 3 Crore en efectivo y compras la propiedad.

Desde el mes siguiente, empiezas a recibir un alquiler de 500.000 Rs.

Pasan doce meses y los ingresos por alquiler fluyen sin problemas.

Sin embargo, al cabo de 12 meses, tienes la premonición de que un virus azotará el mundo, la gente empezará a trabajar desde casa y, por tanto, los inmuebles comerciales perderán su brillo.

Decides vender la propiedad y hacer caja. Supongamos que el mercado inmobiliario se mantiene sin cambios; por lo tanto, usted consigue vender la propiedad al precio de coste, es decir, 3 Crore.

La pregunta es, ¿cuánto ganó en toda esta transacción? En otras palabras, ¿cuál fue su rendimiento neto? En aras de la simplicidad, olvídese de los impuestos y cargos.

Este es un cálculo sencillo –

Precio de compra = 3 Crore

Precio de venta = 3 Crore

P&L sobre la propiedad = 0 —- (1)

Alquiler por mes = Rs.500,000/-

Número de meses de alquiler cobrados = 12

Ingresos totales de alquiler = 12 * 500.000 = Rs.60.00.000/- —– (2)

Neto P&L = (1) + (2)

= Rs.60,00,000/-

Rendimiento neto = P&L neto / Precio de compra

= 60 Lakh / 3 Crore

= 20%

El rendimiento neto es igual al rendimiento del alquiler.

Escenario 2

Todo sigue igual, excepto que en el momento de la compra, en lugar de 3 Crore, usted compró la propiedad a 3,3 Crore. ¿Cuál es el rendimiento neto?

Precio de compra = 3,3 Crore

Precio de venta = 3 Crore

P&L en la propiedad = Una pérdida de 30 Lakh —- (1)

Alquiler por mes = Rs.500,000/-

Número de meses de alquiler cobrados = 12

Ingresos totales por alquiler = 12 * 500,000 = Rs.60,00,000/- —– (2)

Porcentaje neto&L = (1) + (2)

= Rs.30.00.000/-

Rendimiento neto = P&L neto / Precio de compra

= 30 Lakh / 3,3 Crore

= 9,09%

Nota, todo permaneció igual, excepto el precio de compra. Sin embargo, esto tuvo un gran impacto en el rendimiento neto.

Escenario 3

Todo sigue igual, excepto que en el momento de la compra, en lugar de 3 Crore, usted compró la propiedad en 2,9 Crore. ¿Cuál es el rendimiento neto?

Precio de compra = 2,9 Crore

Precio de venta = 3 Crore

P&L de la propiedad = +10 Lakh —- (1)

Alquiler por mes = Rs.500,000/-

Número de meses de alquiler cobrados = 12

Ingresos totales por alquiler = 12 * 500,000 = Rs.60,00,000/- —– (2)

Neto P&L = (1) + (2)

= Rs.70,00,000/-

Rendimiento neto = P&L neto / Precio de compra

= 70 Lakh / 3 Crore

= 24,14%

Nótese que en los tres escenarios, el rendimiento del alquiler se fijó en un 20% que no cambió en absoluto. Pero el rendimiento neto cambió, en función de los precios de las transacciones.

En resumen –

- El rendimiento del alquiler y el rendimiento neto coinciden sólo cuando la compra y la venta son iguales

- El rendimiento neto es menor que el rendimiento del alquiler cuando el precio de compra es mayor que el precio de venta

- El rendimiento neto es mayor que el rendimiento del alquiler cuando el precio de compra es menor que el precio de venta.

El punto que estoy tratando de hacer aquí es que el rendimiento neto es muy diferente del rendimiento del alquiler.

Ahora, volvamos al mundo de los bonos y hagamos algunas comparaciones –

Precio de compra de la propiedad = Precio de compra del bono

Precio de venta de la propiedad = Precio de venta del bono

Rendimiento del alquiler = Cupón

Rendimiento neto = Rendimiento al vencimiento o YTM.

Mira esto de nuevo –

El cupón es del 8,01%, pero el YTM es del 5,4%. ¿Por qué crees que el YTM es menor que el propio cupón?

Bueno, eso es porque compras este bono a 1115,03 rupias y al vencimiento, este bono se amortiza a 1000 rupias/- (escenario 2).

Por lo tanto, el rendimiento efectivo que experimenta aquí es del 5,4%.

15.4 – Interés acumulado

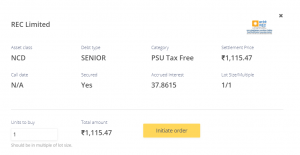

Pulsar el botón amarillo de invertir le lleva a la siguiente pantalla de la plataforma, que le da un poco más de información sobre el bono.

Supongo que está familiarizado con la mayor parte de la información presente en esta pantalla, excepto con la parte del interés acumulado. El concepto de interés acumulado es sencillo de entender.

Sabemos que el bono REC paga un cupón del 8,01% sobre un valor nominal de 1000 rupias. El valor en rupias del cupón es de 80,01 rupias.

El cupón de 80,01 rupias se paga una vez al año o una vez cada 365 días. Sabemos que la fecha de pago es el 1 de diciembre de cada año.

El último cupón se pagó el 1 de diciembre de 2019, y el siguiente se pagará el 1 de diciembre de 2020. Entre el anterior cupón pagado y la siguiente fecha del cupón, los intereses se acumulan diariamente.

Si haces cuentas –

Intereses diarios acumulados = Importe del cupón anual / 365

= 80.01/365

= 0,219452 Paisa.

Por lo tanto, al mantener este bono, el bonista gana 0,219452 diarios.

Hoy es 21 de mayo de 2020; han pasado 172 días desde el último cupón pagado. Por lo tanto, al mantener este bono durante 172 días, el propietario de este bono tiene derecho a recibir –

0,219452 * 172

= Rs.37,745/-

De la captura de pantalla anterior, se puede ver que el interés acumulado es de Rs.37,86/-, que es aproximado a lo que hemos calculado.

El precio de liquidación visto es de Rs.1115,47/-, que también incluye el interés acumulado. Por lo tanto, se puede desglosar el precio de liquidación en dos componentes –

Precio de liquidación = Precio del bono + Intereses devengados

= 1077,609 + 37,8615

=1115.47/-

Entonces, ¿por qué el precio de liquidación incluye los intereses devengados?

Bueno, esto se debe a que cuando usted compra el bono, necesita compensar al vendedor del bono los intereses que ha ganado durante el tiempo que ha mantenido el bono. Por lo tanto, el precio de liquidación incluye los intereses acumulados. Además, tenga en cuenta que cuando el próximo cupón sea pagado por REC, usted, como actual tenedor de bonos, recibirá el importe total del cupón de 80.01/- (compensando así los intereses devengados que usted pagó al vendedor).

Ya que estamos, un poco de terminología de bonos para usted.

El precio de liquidación también se denomina «precio sucio» del bono y el precio de liquidación menos los intereses devengados se denomina «precio limpio» del bono

15.5 – ¿Debería invertir en bonos?

Si ha leído Varsity a estas alturas, probablemente me conozca como un hombre cien por cien de renta variable. Lo he mencionado en varios lugares con la debida precaución de que el 100% de la renta variable no es quizás el enfoque correcto para construir una cartera a largo plazo. Siempre supe que tenía que arreglar esto y empezar a diversificar mis pequeños ahorros. Es sólo que empujé mis planes de asignación de activos más y más.

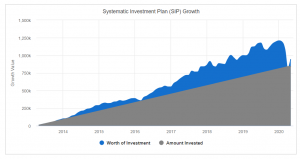

Bueno, gracias a COVID, esto sucedió –

Una caída del 40% en el Índice en menos de un mes. Todas las ganancias se borraron. Por primera vez desde que empecé a invertir en los mercados, vi que los SIPs a diez años también fueron negativos. Creo que esto tampoco había sucedido en la caída del mercado de 2008. Mira este gráfico; lo he sacado de la página web de Value Research –

Quizás esta sea una razón suficientemente fuerte para que empiece a diversificar los activos. Tal vez sea una buena idea para usted también si no ha pensado en la asignación de activos todavía.

En el lado de los activos, ahora tiene acceso a –

- Acciones directas

- Fondos mutuos de acciones

- Bonos directos

- Fondos mutuos de deuda

- Bonos soberanos de oro

- Depósitos fijos de su banco

Creo que con estos activos; usted puede construir cualquier combinación de la cartera con diferentes patrones de asignación de activos para lograr cualquier objetivo de la cartera.

En los próximos capítulos, hablaré de las composiciones de las carteras y de cómo puede configurarlas para que se ajusten a sus objetivos, pero antes de hacerlo, hablaremos a continuación del fondo de índice.

Estén atentos.

Los puntos clave de este capítulo

- En un bono libre de impuestos, los cupones están libres de impuestos

- La deuda de la UEP lleva una garantía soberana implícita, y, por tanto, un riesgo crediticio muy bajo

- El cupón se paga como un porcentaje del valor nominal

- YTM de un bono es el rendimiento efectivo que experimenta el bonista

- El comprador del bono paga los intereses devengados al vendedor del bono