Wenn Sie eine Umkehrhypothek aufnehmen, sollte Ihr Kreditgeber Ihnen unter anderem einen Tilgungsplan aushändigen, der im Wesentlichen eine Tabelle/Grafik enthält, aus der hervorgeht, wie sich der Darlehenssaldo im Laufe der Zeit verändert.

Der Tilgungsplan für eine Umkehrhypothek ist einzigartig, weil es sich um ein Darlehen mit negativer Tilgung handelt. Da die Rückzahlung auf einmal und (in der Regel) erst nach dem Tod des letzten Hauptdarlehensnehmers erfolgt, steigt der Darlehenssaldo bei einer umgekehrten Hypothek im Laufe der Zeit an. Dies steht im Gegensatz zu einer konventionellen Hypothek, deren Darlehenssaldo im Laufe der Zeit gleichmäßig abnimmt und schließlich durch die monatlichen Zahlungen verschwindet.

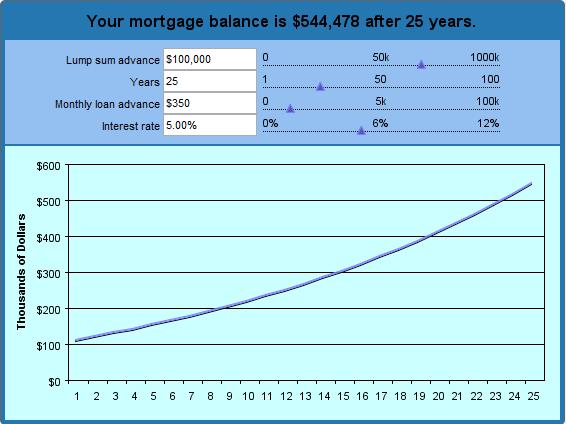

Die beste Art, sich dies vorzustellen, ist die Erstellung eines hypothetischen Tilgungsplans, noch bevor Sie mit dem Einkauf für eine umgekehrte Hypothek beginnen. Mit unserem Umkehrhypotheken-Rechner können Sie deutlich sehen, wie Ihr Darlehenssaldo (durch die Aufzinsung und Tilgung) ansteigt, bis die Umkehrhypothek zurückgezahlt ist. Da Sie keine monatlichen Zahlungen leisten müssen, wächst der Kreditsaldo exponentiell an, so dass er in 15 Jahren doppelt so schnell verzinst wird wie der aktuelle Zinssatz. In 25 Jahren werden die Zinsen dreimal so schnell anfallen.

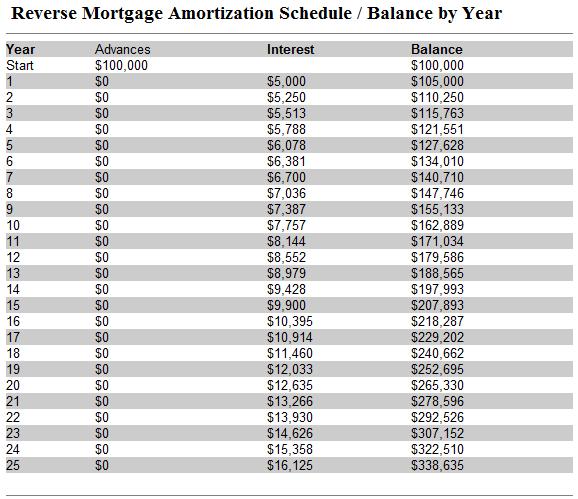

Im obigen Beispiel habe ich eine einmalige Vorauszahlung von 100.000 $ und monatliche Raten von 350 $ eingegeben. Ich bin von einem Zinssatz von 5 % ausgegangen und habe eine Tabelle mit einer Laufzeit von 25 Jahren angefordert. (Mit anderen Worten: Wenn ich im Alter von 62 Jahren eine umgekehrte Hypothek aufnehme, kann ich sehen, wie hoch meine Schulden sein werden, wenn ich 87 Jahre alt bin. Auf der Grundlage dieser Parameter ermittelte der Rechner, dass ich insgesamt 190.000 $ erhalten werde (pauschaler Vorschuss + kumulative monatliche Zahlungen). In diesem Zeitraum werden für das Darlehen 325.072 $ an Zinsen anfallen, was bedeutet, dass der Kreditgeber 515.072 $ schuldet. Wow!

Sie können die Parameter zwar nach eigenem Ermessen anpassen, sollten aber einige Dinge bedenken. Erstens wird der tatsächliche Zinssatz (APR) noch höher sein, wenn Sie die Abschlusskosten und die FHA-Versicherungsprämien berücksichtigen. Zweitens schützt Sie diese Versicherung davor, dass Sie für Ihre Umkehrhypothek mehr schulden, als Ihr Haus wert ist (eine reale Möglichkeit, wenn Sie lange genug in Ihrem Haus wohnen bleiben). Das bedeutet, dass der Kreditsaldo eines von der FHA versicherten Kredits nur insoweit relevant ist, als Sie (oder Ihre Erben) letztendlich beabsichtigen, Ihr Haus zu behalten und die Umkehrhypothek in bar zu tilgen.